40

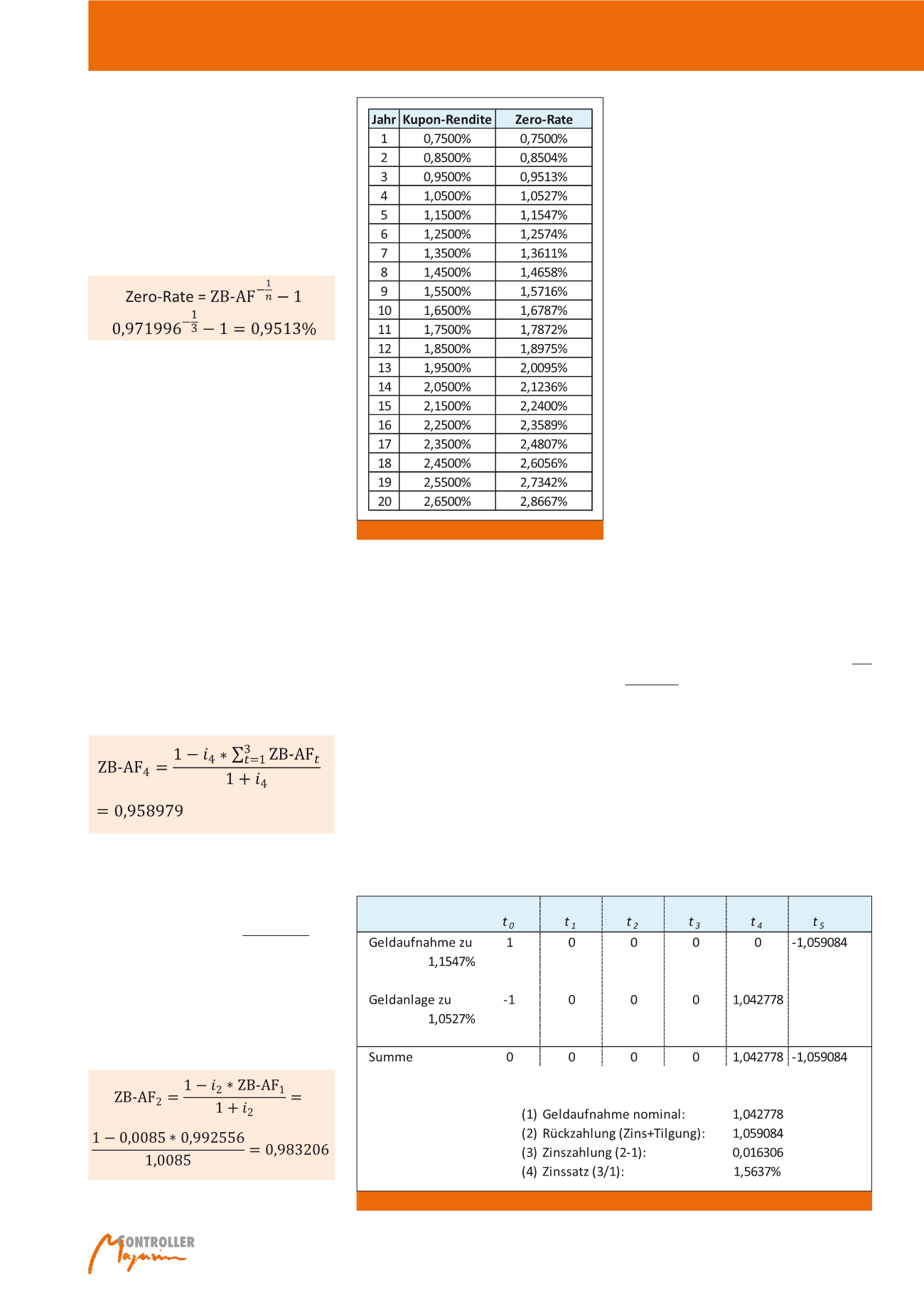

2. Eine Geldaufnahme in der Zukunft kann auf-

grund der Arbitragefreiheit mit zwei Kassa-

geschäften nachgebildet werden. Um eine

Kreditaufnahme in drei Jahren für ein Jahr

darzustellen, sind folgende Kassageschäfte

nötig: Aufnahme eines Kredites für vier Jah-

re und Anlage des Geldes für drei Jahre. Der

summierte Cashflow entspricht genau einem

Forward-Kredit für ein Jahr in drei Jahren.

Die Notation für Forwardgeschäfte folgt da-

her auch folgenden Schema: 3x4 (sprich

„drei gegen vier Jahre“). Aus diesen Cash-

flows kann dann der Forward-Zinssatz be-

rechnet werden.

Als Beispiel benötigt Ihr Manager verschiedene

Zinssätze von Ihnen, da eine Projektfinanzie-

rung in vier Jahren ausläuft und prolongiert

werden soll. Der Manager könnte sich die Zins-

kondition am Geld- und Kapitalmarkt sichern,

doch ist im Unternehmen noch nicht klar, wie

lange die Finanzierung verlängert werden soll.

Für Planungszwecke und um verschiedene

Szenarien rechnen zu können, erstellen Sie

eine zehnjährige Zinskurve ab dem Jahr vier.

Die Cashflows der Kassageschäfte sind in Ab-

bildung 4 dargestellt. Damit aus den Cash-

flows leichter ein Zinssatz errechnet werden

kann, benutzt das Beispiel einen Nominalbetrag

von 1 €. Zuerst wird für fünf Jahre Geld aufge-

nommen zum Zero-Satz von 1,1547%. In fünf

Jahren ist dann ein Rückzahlungsbetrag von

1,059084 € fällig (1 * (1 + 0,011547)

5

). Das in

t

0

erhaltene Nominal aus dem Kredit wird eben-

falls in t

0

angelegt, jedoch nur für vier Jahre mit

einem Zero-Satz von 1,0527 % und führt zu

Berechnung der Forward-Sätze

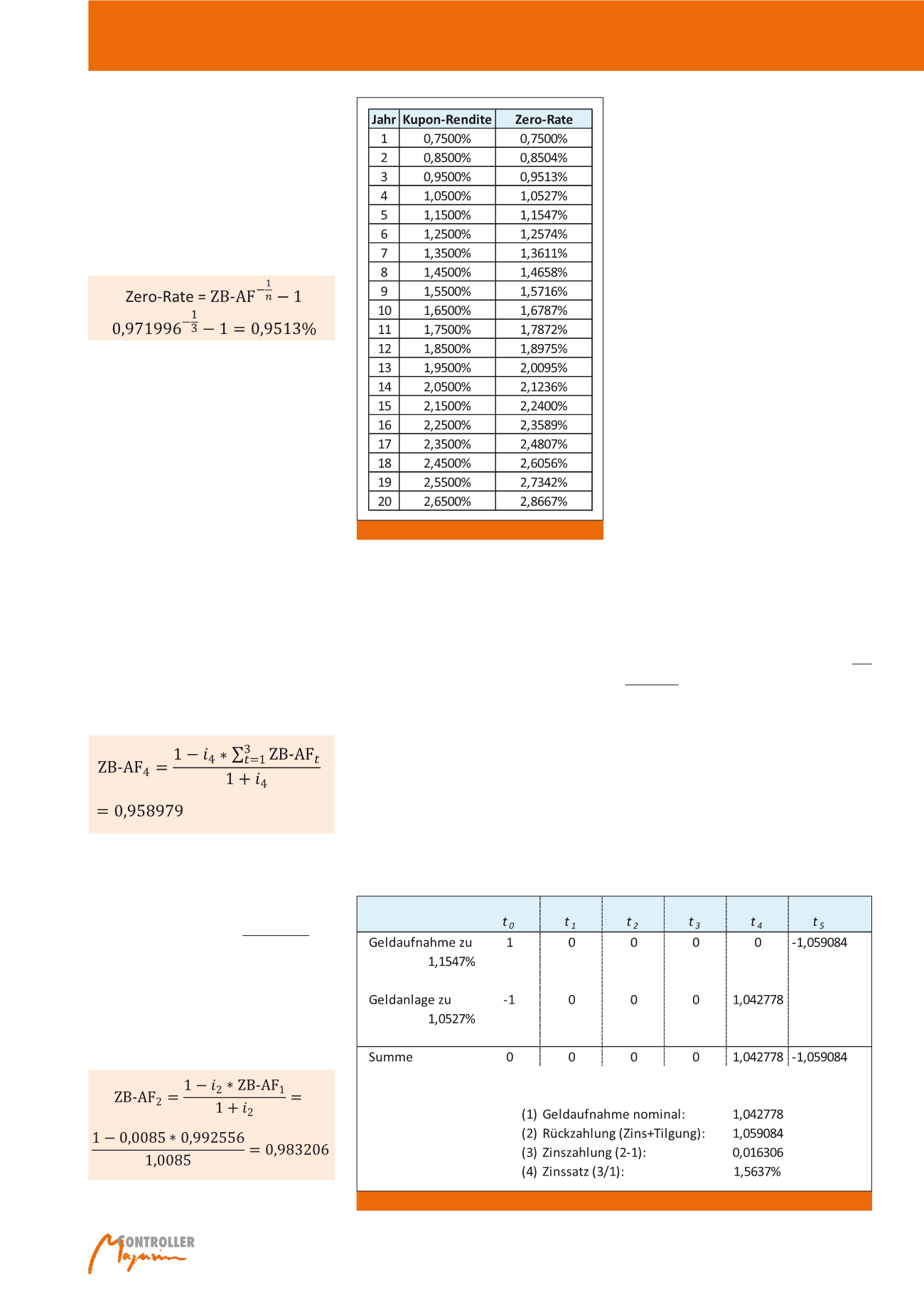

Nachdem wir eine Zinskurve der Zero-Rates

hergestellt haben (auch Zero-Curve genannt),

geht es jetzt an die Berechnung der Forward-

Zinssätze. Dazu machen wir uns

zwei weitere

Prämissen

zu Nutze:

1. Alle Informationen, die der Kapitalmarkt

über die zukünftigen Zinssätze hat, sind in

der Zinskurve enthalten. Rechnen die

Marktteilnehmer zum Beispiel mit einer

Zinserhöhung in drei Jahren, spiegelt der

Zinssatz für vier Jahre das höhere Zins-

niveau im vierten Jahr wider.

von 1 € unter Berücksichtigung der aktuellen

Zinsstrukturkurve neutralisiert. Da wir das mit

einem Betrag von 1 € gemacht haben, ist das

auch gleichzeitig der ZB-AF. Aus diesem ZB-AF

müssen wir nun nur noch die Zero-Rate für drei

Jahre berechnen:

Formel 2:

Der Unterschied zwischen dem dreijährigen

Kupon-Zins und der dreijährigen Zero-Rate

sieht vernachlässigbar aus, aber bei einer

stärker gekrümmten Kurve oder bei großen

Beträgen kann das durchaus einen Unter-

schied machen. Damit wir nicht jede Laufzeit

mühsam nachkonstruieren müssen, bedienen

wir uns eines kleinen Tricks: Wir rechnen wie-

der rekursiv und zwar benutzen wir die bereits

errechneten ZB-AF, um nicht die einzelnen

Zinszahlungen jedes GKM-Geschäfts in den

früheren Perioden berücksichtigen zu müssen.

Zu den bekannten Zahlungsströmen aus den

bisherigen ZB-AF wird nur noch ein weiteres

Jahr hinzugefügt. Für das vierte Jahr sähe die

Formel wie folgt aus:

Formel 3:

Auch hieraus wird wieder die Zero-Rate be-

rechnet mit 0,958979

(-¼)

-1 = 1,0527%. Diese

Berechnung wiederholen wir für jede Laufzeit

und erhalten die Kurve aus Abbildung 3. Die

Zero-Rate für t

1

ist gleich der Kupon-Rendite,

der ZB-AF lässt sich entsprechend einfach als

Kehrwert von (1 + ZB - AF) schreiben. Für t

2

gilt

bereits Formel 3.

Formel 4:

Abb. 3: Zinskurven-Vergleich (mit Zero-Curve)

Abb. 4: Zinskurve ab Jahr 4

In die Zukunft sehen