30

lich der geschätzten Kosten

bis zur Fertig-

stellung und der geschätzten notwendigen Ver-

triebskosten.“

An dieser Definition lässt sich bereits sehr

schön erkennen, dass es sich bei dem Begriff

des Nettoveräußerungswerts systematisch um

einen

rein „absatzmarktorientierten“ Wert

handelt. Dies ergibt sich ziemlich eindeutig aus

den Ausführungen in

IAS 2.32.

Danach „wer-

den Roh-, Hilfs- und Betriebsstoffe (RHB), die

für die Herstellung von Vorräten bestimmt sind,

nicht

auf einen unter ihren AHK liegenden Wert

abgewertet, wenn die Fertigerzeugnisse, in die

sie eingehen, voraussichtlich zu den Herstel-

lungskosten oder darüber verkauft werden kön-

nen.“

Gesunkene Wiederbeschaffungskos-

ten

sind daher im

Gegensatz zum HGB

(zu-

nächst) bei der Bewertung der Vorräte „auszu-

blenden“. Entscheidend ist ausschließlich die

Absatzperspektive. Die entscheidende Frage ist

vielmehr: Kann mit dem Verkauf des Endpro-

dukts (bzw. ggf. auch der Dienstleistung) immer

noch Gewinn erzielt werden? Wenn diese Frage

mit „ja“ beantwortet wird, dann gibt es nach

IFRS keinen Grund, die darin einfließenden RHB

auf am Bilanzstichtag eventuell niedrigere Wie-

derbeschaffungskosten abzuwerten. Systema-

tisch sind nach Auffassung des IASB die ge-

sunkenen Wiederbeschaffungskosten

„nur“

ein

„Opportunitätsverlust“

, aber kein in der

Bilanzierung berücksichtigungsfähiger

„Echt-

verlust“

. Die Ratio des IASB ist dabei die, dass

das Unternehmen die RHB nach dem Bilanz-

stichtag in die Endprodukte verarbeiten wird

und letztere dann mit Gewinn verkauft. Wenn

dem aber so ist, dann gibt es am Bilanzstichtag

nichts, was man wie auch immer abwerten

müsste. Diese Überlegung ist u. E. unstrittig

sinnvoll und nachvollziehbar und wird zwi-

schenzeitlich auch schon von einigen Kommen-

tatoren für die HGB-Bilanzierung so vertreten!

Aus der Erfahrung der Verfasser ist diese Rege-

lung praktisch oftmals aber gar nicht so einfach

umzusetzen. Vielfach gehen RHB in diverse

Endprodukte ein. Dabei gibt es dann durchaus

(überwiegend) solche mit Gewinn und wieder-

um andere mit Verlust. Ist dann eine Abwertung

erforderlich und wenn ja, in welchem Umfang?

Offensichtlich hat das IASB dieses Problem

aber ebenfalls erkannt. In den weiteren Ausfüh-

rungen in IAS 2.32 heißt es daher: „Wenn je-

Verwendung das gleiche Kosten-Zuordnungs-

verfahren anzuwenden.

An dieser Stelle besteht auch nach dem BilMoG

noch ein

zentraler Unterschied zum HGB

.

Das sog.

„Last-in-First-Out-Verfahren“

(LIFO)

ist nach

IAS 2

8

explizit untersagt, wäh-

rend es nach § 256 HGB sowie gemäß § 6 (1)

Nr. 2a EStG für die Handels- und Steuerbilanz

explizit zulässig ist.

b) Begriff des Nettoveräußerungswertes

(„net realisable value“)

Abwertungen der Vorräte auf den niedrigeren

Nettoveräußerungswert folgen nach

IAS 2.28

der „Ansicht, dass Vermögenswerte nicht mit

höheren Beträgen angesetzt werden dürfen, als

bei ihrem Verkauf oder Gebrauch voraussichtlich

zu realisieren sind.“ Insofern besteht auch im Ge-

dankengut des IAS 2 ein „Vorsichtsprinzip“ wie

im HGB. Die entscheidende Frage für die Praxis

ist allerdings, ob dieses identisch zum HGB zu

interpretieren ist. Dies hängt am Begriff des

Nettoveräußerungswertes

.

Der Nettoveräußerungswert ist in

IAS 2.6

defi-

niert als „der geschätzte, im normalen Ge-

schäftsgang erzielbare

Verkaufserlös

abzüg-

große Anzahl rasch wechselnder

Vorratspos-

ten mit ähnlichen Gewinnmargen

andere

Verfahren zur Bestimmung der AHK nicht

durchführbar sind. Die AHK der Vorräte werden

in diesem Fall durch Abzug einer angemesse-

nen prozentualen Bruttogewinnmarge vom Ver-

kaufspreis der Vorräte ermittelt. In der Literatur

findet sich hierzu des Öfteren auch der Begriff

der sog. „

retrograden Bewertung

“.

ac) Kosten-Zuordnungsverfahren

Nach

IAS 2.23

gilt vorrangig der sog. „

Einzel-

bewertungsgrundsatz

“. Danach sind „die

AHK solcher Vorräte, die normalerweise nicht

austauschbar sind, und solcher Güter oder Leis-

tungen, die für spezielle Projekte hergestellt und

ausgesondert werden, durch

Einzelzuordnung

ihrer individuellen Kosten

zu bestimmen.“

Dem IASB ist selbstverständlich auch klar, dass

eine solche Einzelzuordnung in der Praxis oft-

mals gar nicht möglich ist. Wenn daher die Be-

dingungen des IAS 2.23 nicht vorliegen, sind

nach

IAS 2.25

die AHK der Vorräte

entweder

nach dem

First-in-First-out-Verfahren

(FIFO)

oder nach der

Durchschnittsmethode

zu ermitteln. Hierbei ist vom Unternehmen für

alle Vorräte von ähnlicher Beschaffenheit und

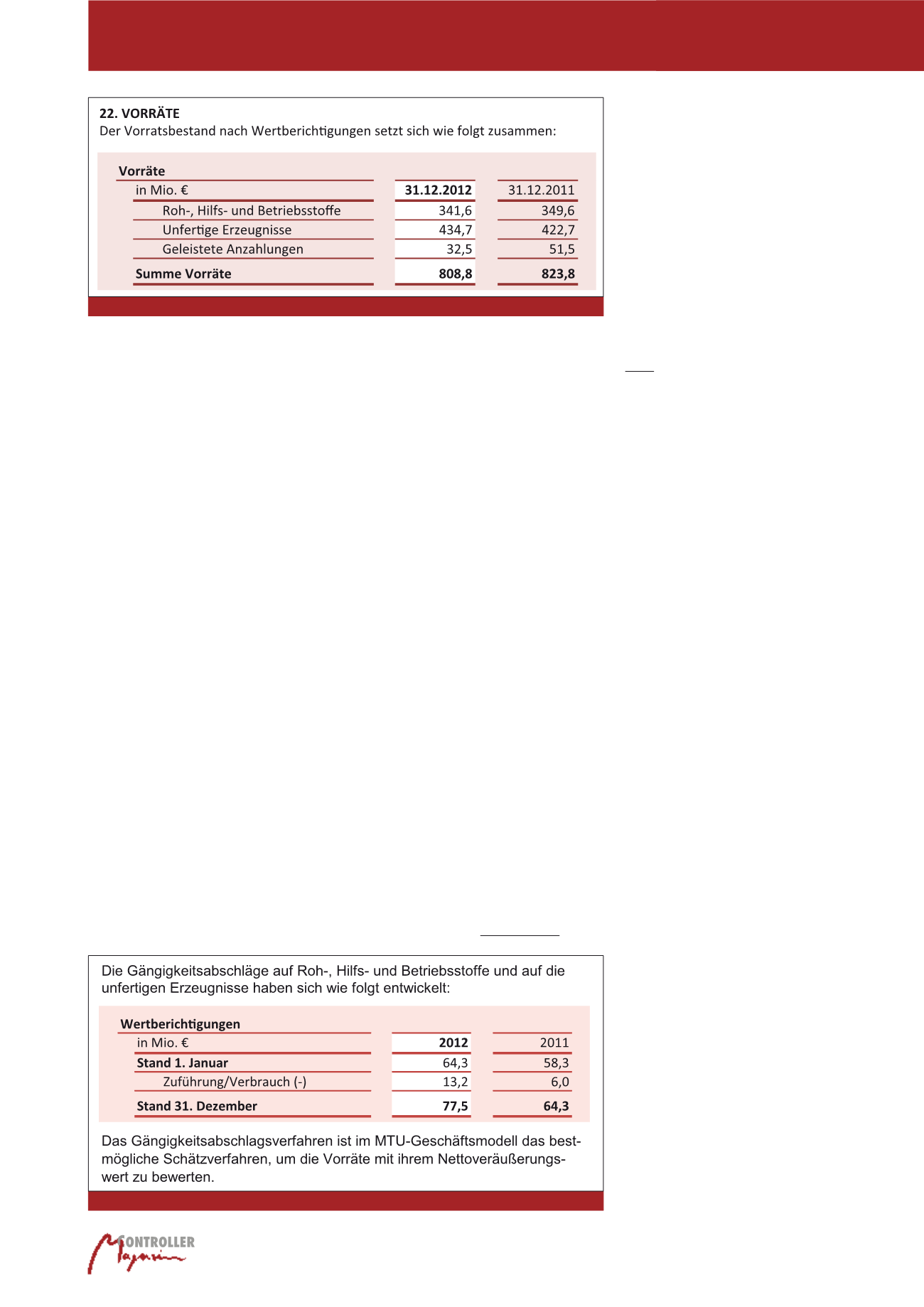

Abb. 2: Darstellung der Vorräte im MTU Geschäftsbericht 2012

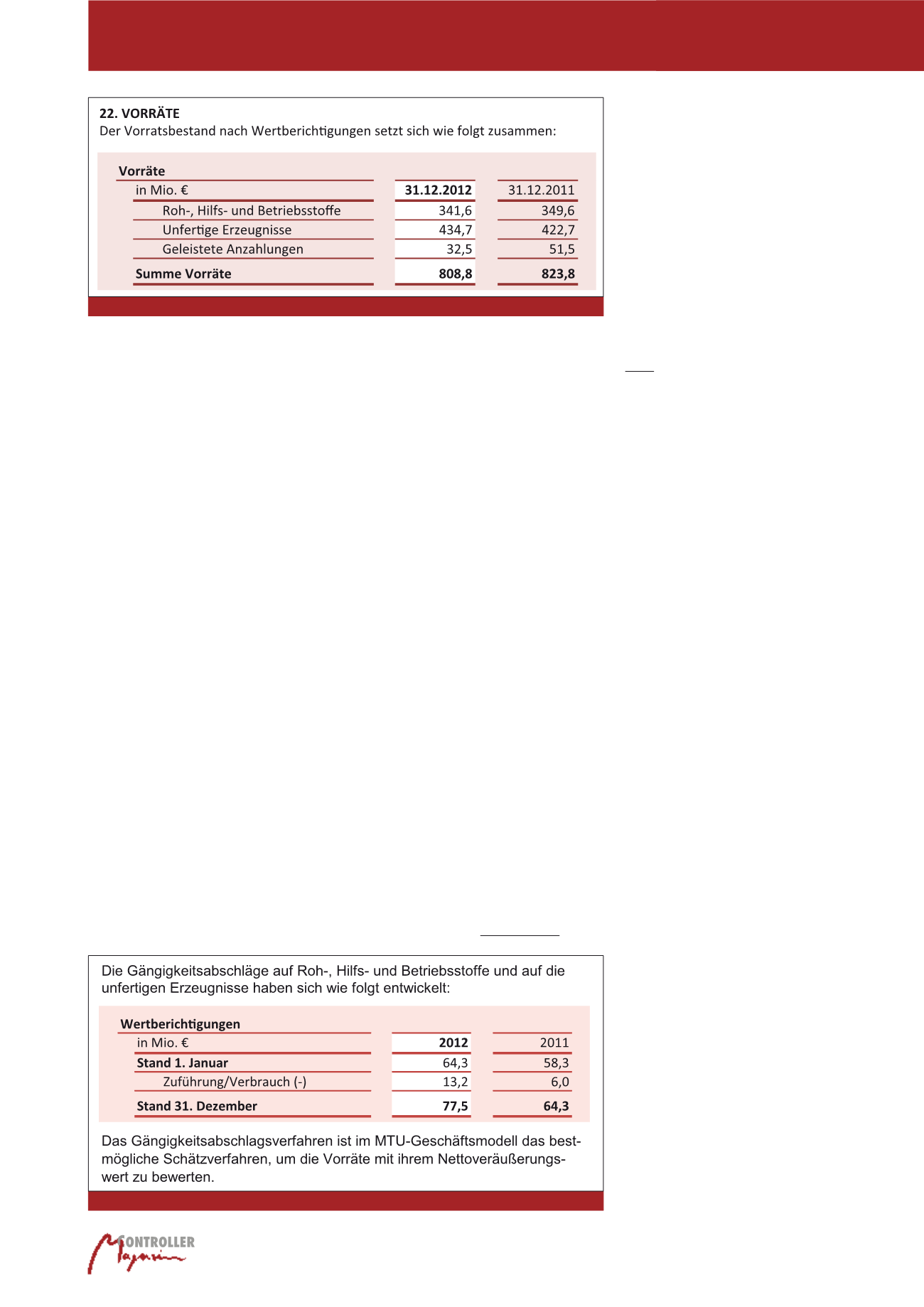

Abb. 3: Wertberichtigungen aus dem MTU Geschäftsbericht 2012

Die Bilanzierung von Vorräten