53

des Working Capitals ist recht idealtypisch

,

denn sie gilt nur für sogenannte Over-the-

Counter (OTC)- Geschäfte mit z. B. Banken, die

hier in der Maßnahme 1 unterstellt wurden.

Maßnahme 2: Für Alternativen vorsorgen

Erfolgt hingegen die Absicherung direkt über

die Börse, entsteht die Pflicht, eine liquiditäts-

wirksame Sicherheitseinlage (sog. margins) bei

der Abwicklungsstelle zu hinterlegen, und zwar

zum einen bei Abschluss der Sicherungsge-

schäfte (initial margins) und zum anderen ggf.

in Abhängigkeit der Preisentwicklung (variation

margins). Es ergibt sich also für das laufende

Geschäft ein zusätzlicher Liquiditätsbedarf für

Sicherheitseinlagen der Absicherungsinstru-

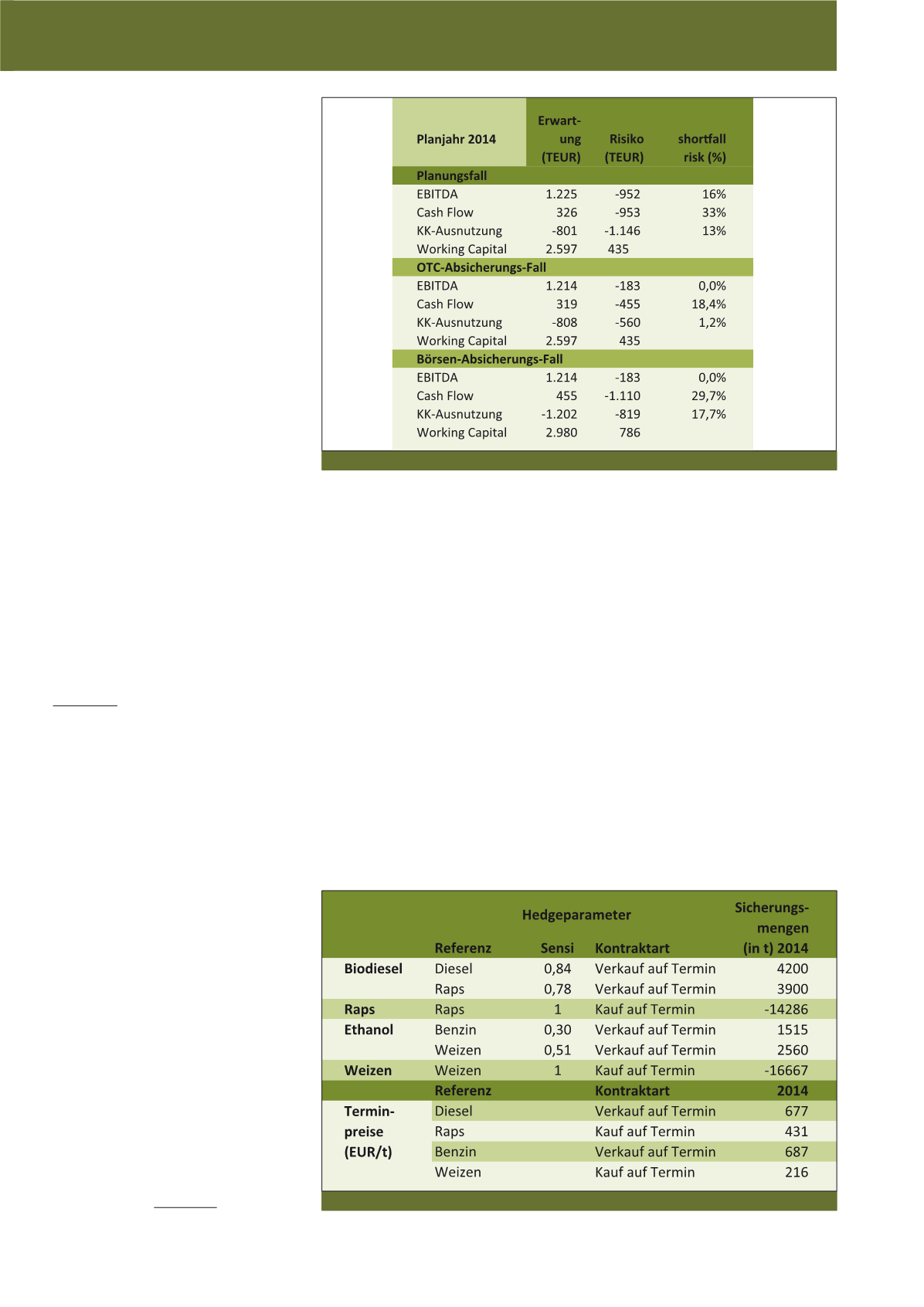

da die Absicherungspreise (inkl. Kosten) nahe

den Planwerten liegen. Die Risikokennzahlen

reduzieren sich um mindestens die Hälfte. Dass

das Risiko nicht noch stärker fällt, liegt v.a. an

dem sog. Basisrisiko des Proxyhedges für die

Biofuelprodukte: Wie die Kointegrationsanalyse

zeigt, können die Agrar- und Mineralölprodukte

nicht vollständig die Entwicklung der Biofuel-

Preise erklären, daher ist der Proxyhedge auf

dieser Basis auch nur teilweise effizient. Den-

noch: Die Gefahr, wegen Preisverwerfungen die

EBITDA- Ziele zu verfehlen oder Kreditlinien zu

reißen, sinkt – trotz verbleibenden Basisrisikos

– auf nahe 0%. Das shortfall risk des Cash

Flows verbleibt bei reduzierten rd. 18%, da das

Working Capital (und damit das Vorfinanzie-

rungsrisiko durch Preisverwerfungen) hier vom

Hedging unberührt bleibt.

Die Unberührtheit

C. „Wie und in welchem Umfang kann der

Ertrag stabilisiert werden?“

Zielsetzung und Strategie

Ziel der Geschäftsführung sei es, die formu-

lierten Mindestziele für das Jahr 2014 weiter

abzustützen. Um das Marktpreisrisiko im

EBITDA und auch in den übrigen Kennzahlen

zu reduzieren, kann auf einfache Strategien

und Grundinstrumente der Preisabsicherung

zurückgegriffen werden. Folgende Absiche-

rungsstrategie sei von der Geschäftsführung

vorgegeben:

·

Das Absicherungsprogramm soll unmittelbar

vor Beginn des Planjahres aufgesetzt werden.

·

Die Jahresproduktion an Biofuel und die be-

nötigten Biomassen sollen vollständig abge-

sichert werden, um die maximalen Stabilisie-

rungsmöglichkeiten zu erhalten.

·

Es soll nur auf einfache Rohstoffterminge-

schäfte (Forwards/Futures, Swaps) in liqui-

den Märkten zurückgegriffen werden, d. h.

Weizen-, Raps-, Diesel- und Benzinpreisab-

sicherungen dürfen genutzt werden.

Strategieumsetzung

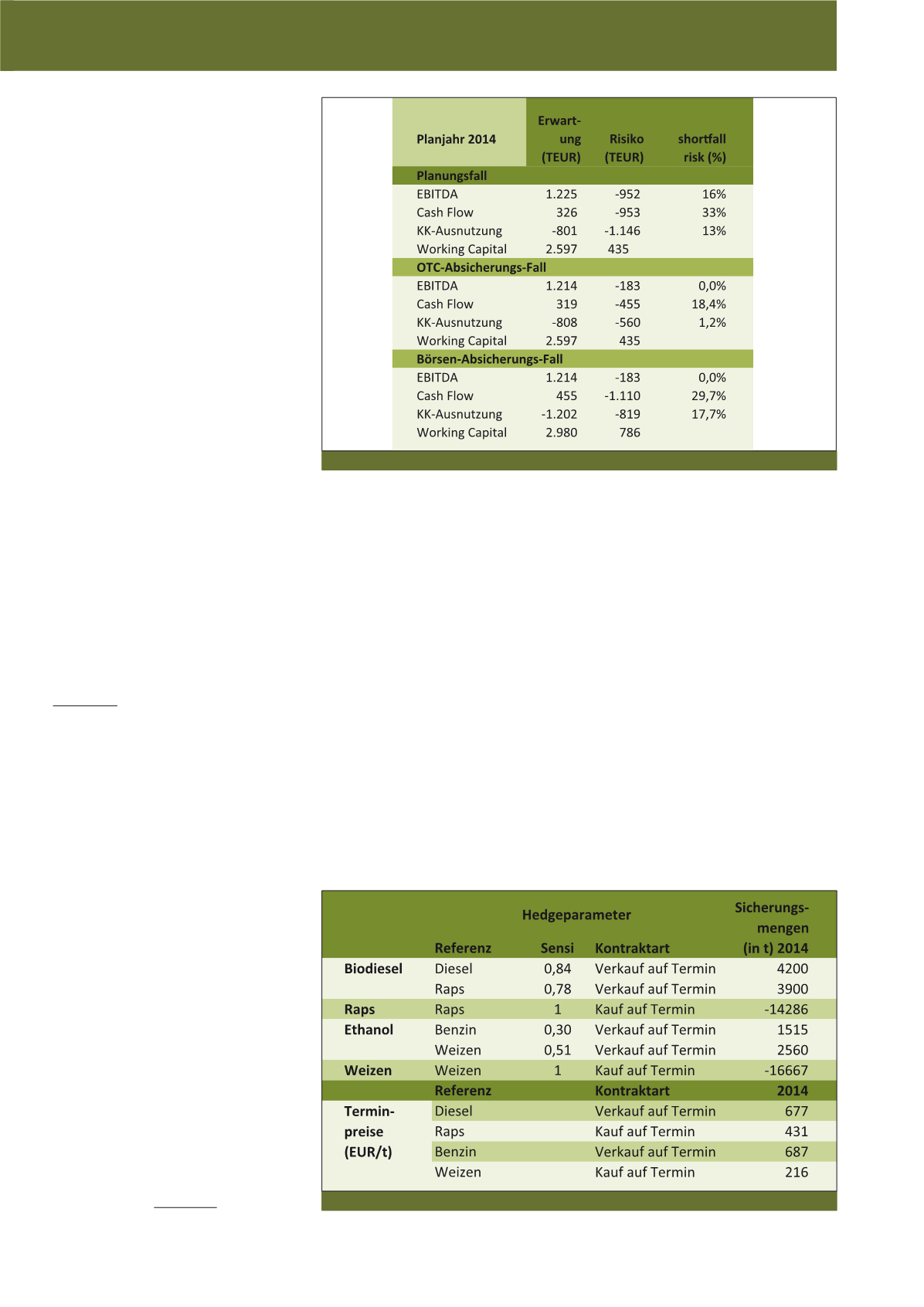

Abbildung 8 zeigt, welche Mengen an Weizen,

Raps, Benzin und Diesel auf Termin ge- bzw.

verkauft werden müssten, um diese verein-

fachte Absicherungsstrategie umzusetzen.

Weizen und Raps können direkt abgesichert

werden, für die Biofuelprodukte werden Proxy-

Hedge auf Basis der Agrar- und Mineralölpro-

dukte unterstellt. Ein Vorteil des bisher skizzier-

ten, quantitativen Ansatzes wird hieraus deut-

lich: Für die Bestimmung der Absicherungs-

mengen der Proxy-Hedges können unmittelbar

die Sensitivitäten der Kointegrationsanalyse für

die Biofuelpreise genutzt werden. U. a. zeigt

sich, dass Raps und Weizen auf Termin sowohl

ge- als auch verkauft werden, womit z. B. ein

kostengünstigeres Netting der Hedgepositionen

nutzbar ist. Die unterstellten, jahresdurch-

schnittlichen Terminpreise sind illustrativ.

8

Maßnahme 1: Wirkung und Restrisiken

auf einen Blick

Im Ergebnis bleiben die Erwartungen nahezu

unverändert (siehe Abbildung 7: Maßnahme 1),

Abb. 7: Risikosimulation

Abb. 8: Absicherungsprogramm

CM März / April 2015