76

lungen rein finanziell abgewickelt wird.

Da

Finanzderivate meist finanziell abgerechnet

werden, ist in diesen Fällen ein zusätzliches,

physisches Geschäft parallel notwendig.

Im Vergleich zu Finanz-Futures weisen Roh-

stoff-Futures Besonderheiten auf. Bei Finanz-

Futures, beispielsweise auf einen Aktienindex

wie dem DAX, ist die Differenz zwischen Ter-

minkurs und Kassapreis aufgrund von Verzin-

sungsüberlegungen stets positiv. Hingegen ist

diese Differenz bei Futures auf Rohstoffen, wie

z. B. Rohöl oder Metallen, deutlich höher und

kann auch negativ sein. Gründe für diese grö-

ßere Differenz sind neben den Finanzierungs-

kosten vor allem Lagerkosten sowie Kosten für

Transport und Versicherung.

All die Kosten, die im Zusammenhang mit der

Lagerung des Rohstoffes auftreten, werden in

den sogenannten Cost of Carry zusammenge-

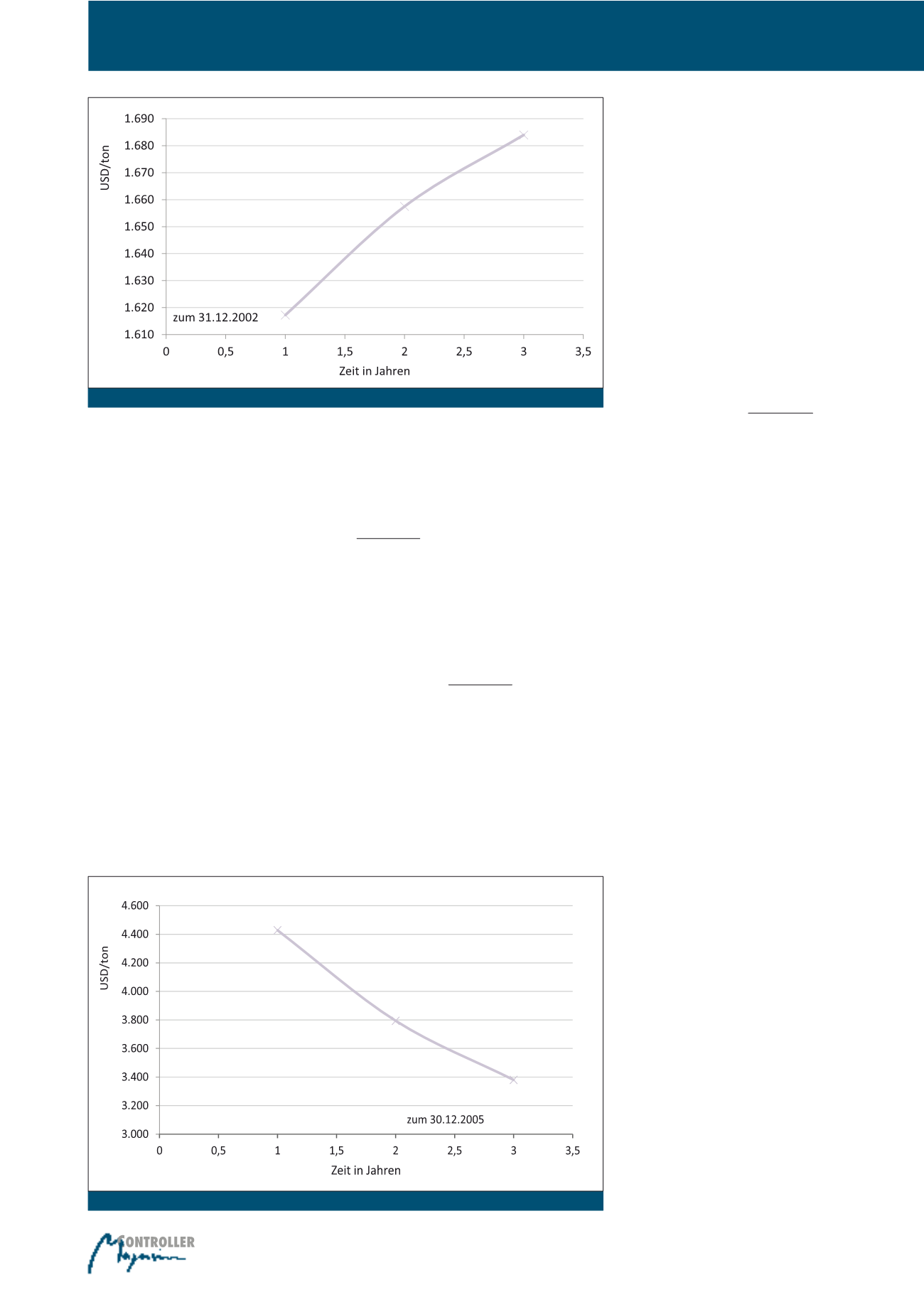

fasst. Aufgrund der Cost of Carry notiert der

Terminkurs des Futures im Normalfall über dem

aktuellen Kassakurs. Diese Marktsituation ist in

Abbildung 4 gezeigt und wird als Contango be-

zeichnet.

Zu beachten ist, dass die Cost of Carry mit län-

geren Laufzeiten der Terminkontrakte zuneh-

men. Somit ist ein nächstfälliger Terminkon-

trakt teurer; man spricht von einer Terminkurve

in Contango (vgl. Abbildung 5).

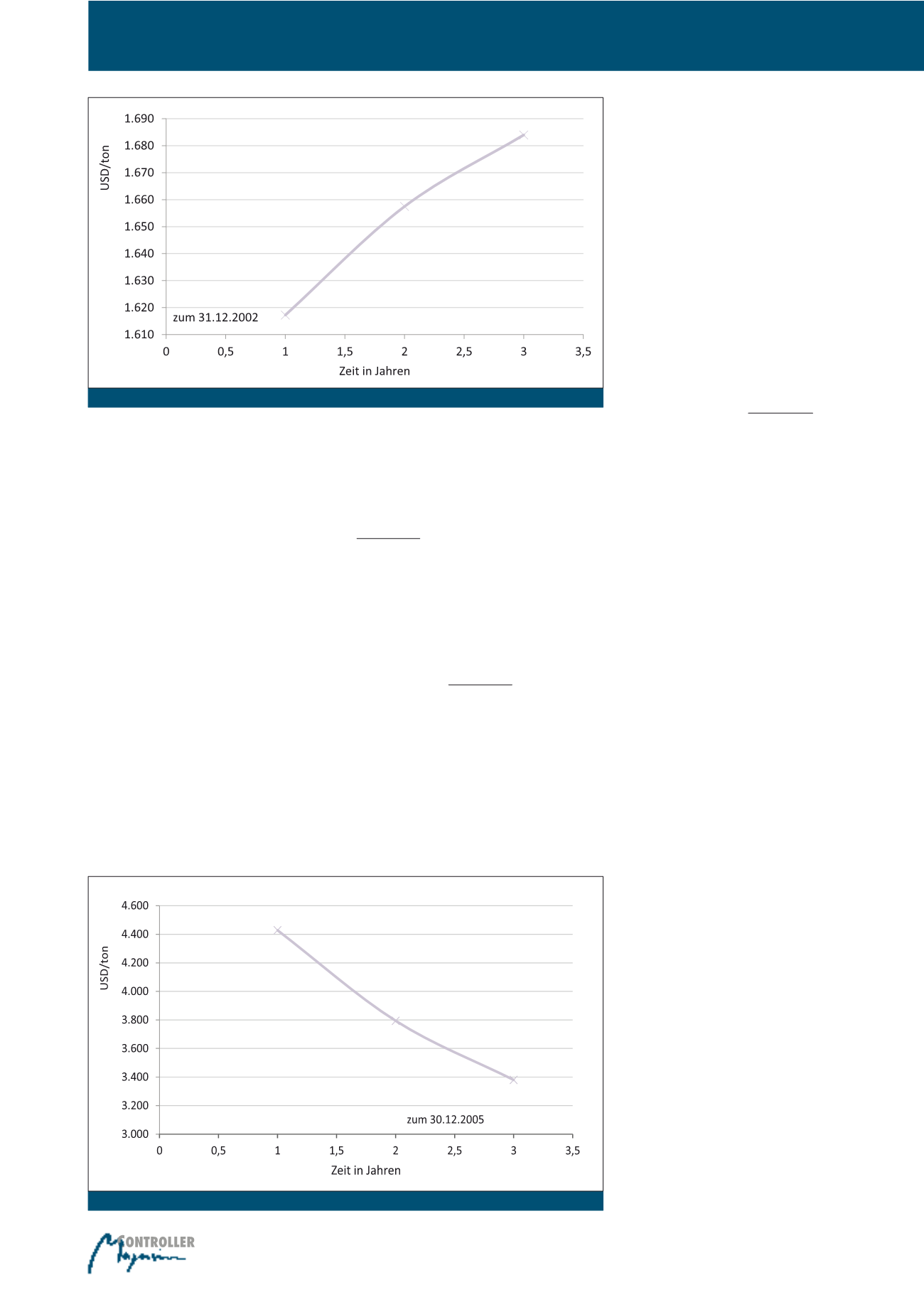

Bei Rohstoffen, insbesondere bei Energieroh-

stoffen, kann es jedoch auch vorkommen,

dass die Terminkurse unterhalb der Kassaprei-

se liegen. Diese Marktsituation wird mit dem

Begriff „Backwardation“ bezeichnet. Typisch

für eine Backwardation-Situation ist die uner-

wartete Verknappung des Angebots, bei-

spielsweise durch politische Unruhen, Streiks

oder Auswirkungen von Wetterphänomenen.

22

Diese Ursachen führen dazu,

dass die Wert-

haltigkeit von physischem Besitz, welcher

auf Lager gehalten wird und sofort verfüg-

bar ist, zunimmt.

In diesem Fall spricht man

davon, dass der „Convenience Yield“ (ent-

spricht der Verfügbarkeitsrendite) höher ist als

die „Cost of Carry“. Backwardation-Situatio-

nen entstehen grundsätzlich durch Transport-

schwierigkeiten oder knappe Lagerbestände.

Auf lange Sicht geht der Markt von einer Beru-

higung der angespannten Versorgungslage

aus, so dass die Terminkontrakte sukzessive

niedriger notieren (vgl. Abbildung 6).

Die bisherige Darstellung hat deutlich ge-

macht, dass die Terminkurvenstruktur bei der

Rohstoffpreissicherung besondere Aufmerk-

samkeit verdient. Aus ihr heraus lassen sich

wichtige Hinweise auf die fundamentale Daten-

konstellation gewinnen.

Ist die Versorgungs-

lage eher angespannt, wächst kurzfristig

der Preisdruck.

In diesem Gemengelage ver-

läuft die Terminkurve oftmals in Backwardati-

on. Sind die Lagerbestände hingegen ausrei-

chend und die kurzfristige Marktversorgung

weitgehend problemlos gegeben, ist die Ter-

minkurve aufgrund der Cost of Carry im Con-

tango aufwärts gerichtet.

Aus den Betrachtungen zu Contango und Back-

wardation leitet sich unmittelbar ab, dass die

Kosten einer Rohstoffsicherung nicht nur von

der Wertentwicklung der Kassapreise abhängig

sind. Es wird deutlich, dass der Verlauf der Ter-

minkurve einen erheblichen, keineswegs zu un-

terschätzenden Anteil am Sicherungsergebnis

im Rohstoffbereich bestimmt. Rohstoffpreissi-

cherung über Futures-Kontrakte bedeutet,

dass kontinuierlich Terminkontrakte zu unter-

schiedlichen Fälligkeiten gekauft werden müs-

sen. Dies hat zur Folge, dass vor dem jeweiligen

Fälligkeitstermin ein Tausch in den Folgekon-

trakt erforderlich wird, um den Preis fortlaufend

sichern zu können. Diesen Vorgang nennt man

„Rollen“. Es besteht dabei die Möglichkeit, dass

das Rollen ohne größere Wertveränderung er-

folgt. Häufig ist dies aber nicht der Fall.

Immer

dann, wenn sich der Preis des neuen Kon-

trakts, in den gerollt wird, vom bisherigen

unterscheidet, entstehen Gewinne oder

Verluste.

Abb. 6: Backwardation Terminkurve am Beispiel Kupfer 30.12.2005

Abb. 5: Contango Terminkurve am Beispiel Kupfer 31.12.2002

Management von Rohstoffpreisrisiken