56

Viele international tätige Unternehmen, die ver-

suchen, aus betriebswirtschaftlicher Sicht ihren

Konzerndeckungsbeitrag zu maximieren, um im

Wettbewerb bestehen zu können und um die

nötige Finanzkraft für zukünftige Investitionen

sicherzustellen, fühlen sich von den steuerli-

chen Anforderungen an Verrechnungspreise

(VP) eingeengt und überreguliert. Andererseits

ist verständlich, dass Regierungen ein Interesse

daran haben (müssen), dass diese Unterneh-

men ein Ergebnis im lokalen Land ausweisen

und versteuern, das dem angemessenen Teil

der lokalen Wertschöpfung im Verhältnis zur

Gesamtwertschöpfung des Konzerns ent-

spricht. Bereits an dieser Stelle erkennt man,

dass die Ziele und daraus abgeleitet die Logik

der Bildung der VP aus Controlling- und steuer-

licher Sicht häufig nicht deckungsgleich sind.

Beide Aufgaben, einerseits die Entwicklung ei-

nes für den Konzern optimalen Steuerungskon-

zepts und andererseits die Kalkulation und Fak-

tura von weltweiten steuerlich angemessenen

VP, sind jeweils für sich betrachtet bereits sehr

komplex und anspruchsvoll.

Ziele und Zielkonflikte von

steuerlichen und Steuerungs-

Verrechnungspreisen

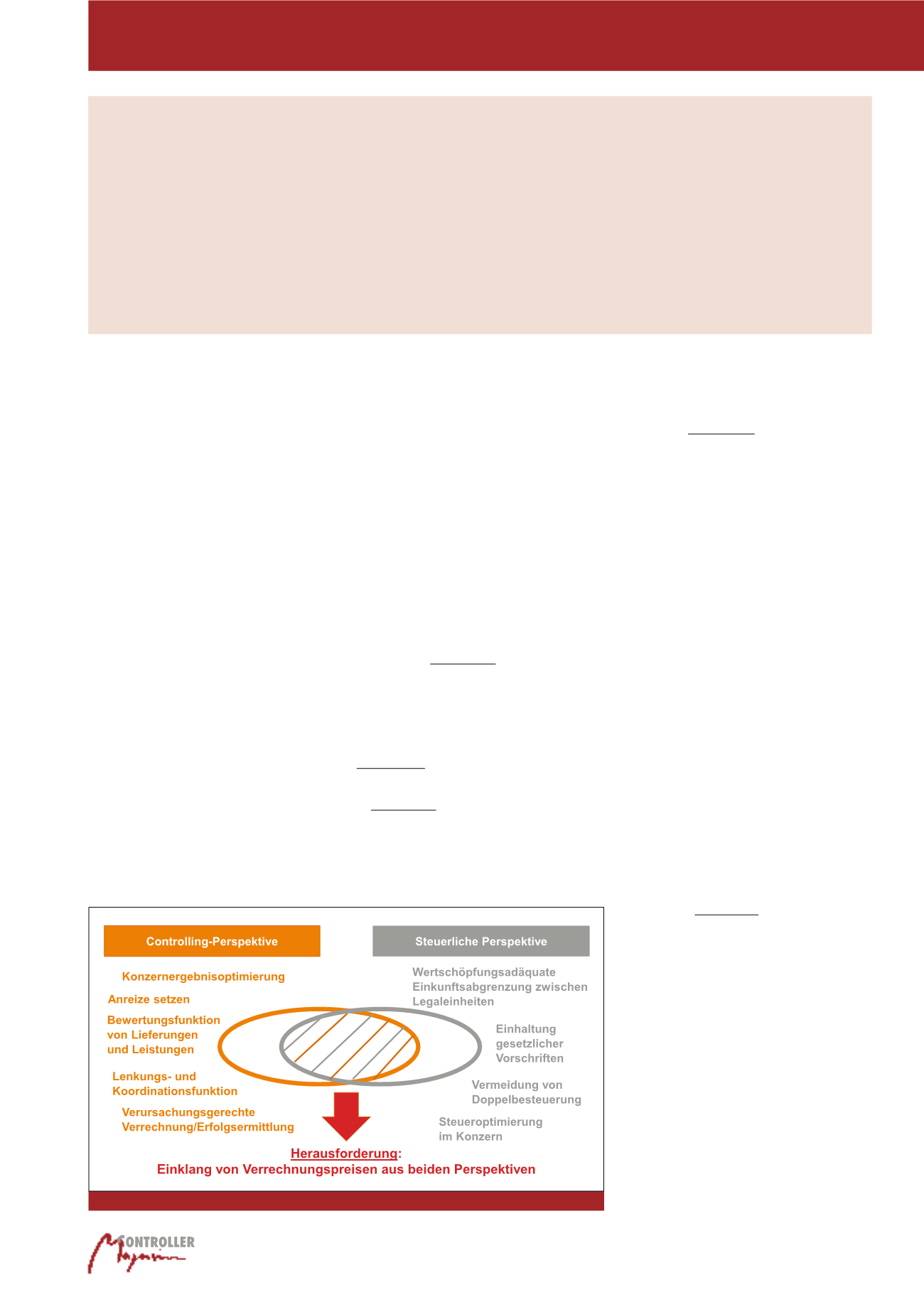

Controller verfolgen mit der Setzung von VP

das Ziel, ein gewünschtes Verhalten hervorzu-

rufen, um letztlich den

Konzerngewinn zu

maximieren

. Mitarbeiter der

Steuerabtei-

lung

haben jedoch die Aufgabe, die weltwei-

ten gesetzlichen steuerlichen Verpflichtungen

zu erfüllen. Im VP-Bereich bedeutet dies, si-

cherzustellen, dass die Konzerngewinne im

Einklang mit der lokalen Wertschöpfung

anfallen (vgl. Abbildung 1). Aufgrund der hier

beschriebenen Ziele kann man sich gut vor-

stellen, dass es in der Praxis schwierig sein

dürfte, mit ein und demselben VP beide Abtei-

lungen glücklich zu machen. Das Beispiel in

Abbildung 2 soll dies veranschaulichen.

In Abbildung 2 gelten als gesetzt die Herstel-

lungskosten von P i. H. v. 400, die Vertriebskos-

ten von V i. H. v. 120 sowie der Endkundenpreis

i. H. v. 600. Es stellt sich also die Frage, zu

welchem „richtigen“ VP P an V fakturieren soll.

Theoretisch sollte der VP zwischen 400 und

480 liegen. Abbildung 3 zeigt nun die Sicht des

Controllings und der Steuerabteilung.

Aus

steuerlicher Sicht

werden Vertriebsge-

sellschaften (VG) in der Praxis oft als die weni-

ger komplexen Einheiten gesehen und daher

als sog. Routine-Unternehmen qualifiziert.

Dies hat zwingend zur Folge, dass die VG eine

stabile und angemessen kleine EBIT-Marge

erzielen muss. Das Residualergebnis steht

dem Strategieträger zu, der in der Regel für

Einkauf, F&E, Produktion und die Finanzierung

des Konzerns verantwortlich ist. Als steuerlich

„richtige“ VP-Methode wäre die Wiederver-

kaufspreis- oder die TNMM-Methode (Trans-

aktionsbezogene Nettomargen Methode) zu

wählen. Aus

controllerischer Sicht

könnte

die Produktionsgesellschaft als Cost Center

gesehen werden mit der Folge, dass Margen

nicht in der Produktion, sondern im Revenue

oder Profit Center der Vertriebsgesellschaft

gezeigt werden würden. Als VP-Methode

käme eine „at cost“ oder eine „C+“-Methode

zum Einsatz. Abbildung 4 zeigt die GuV-Effekte

einer C+ 5%-Methode (= IST) und einer

TNMM 3%-Methode (= SOLL).

In diesem Beispiel wird (realistisch) angenom-

men, dass die Betriebsprüfung erfolgreich ar-

gumentiert, dass der V nur eine EBIT-Marge

von 3% und nicht von 10% zusteht. Insofern

käme es zu einer Gewinnerhöhung bei der P

i. H. v. 42 mit den Folgen einer Doppelbesteue-

rung (Mehrsteuern = 30 % * 42), Nachzah-

lungszinsen (6% p.a. * Mehrsteuern) und ggfs.

Strafzuschlägen (max. 10% * 42). Die Cash-

Belastung wäre erheblich. Daher ist dringend

zu empfehlen, zunächst zu überprüfen, ob VP-

Verrechnungspreise für steuerliche und

für Steuerungszwecke

Ein ewiger Streit? Hintergründe und Lösungsvorschläge für die Praxis

von Jörg Hanken

Verrechnungspreise

Abb. 1: Ziele von VP aus Controlling - u. Steuerlicher Perspektive

1