85

2 etwas besser aussieht als die für die Aktionä-

re optimierte. In Phase 3 sei der Turnaround

geschafft und es startet die Ergebniskosmetik

in der Management-zentrierten Vorgehenswei-

se. Dies hat seine Vorteile für das Management,

weil dann auch in der Folgeperiode 4 eine Er-

gebnissteigerung ausgewiesen werden kann,

während die ehrliche Vorgehensweise bereits

einen leichten Ergebnisrückgang verkraften

muss. Es ist offensichtlich, welche Strategie für

das Management angenehmer ist. Auch in den

weiteren Phase 5 und 6 werden extern steigen-

de Ergebnisse gezeigt, wobei die Maßnahmen

– wie oben beschrieben – immer härter wer-

den. Dies führt dann in Phase 7 zum erneuten

Zusammenbruch und dem Austausch des Ma-

nagements. Und der für die Aktionäre teuflische

Zyklus startet von vorne.

Aktionärzentriertes Management

Im Aktionär-zentrierten Management hingegen

wird auf die Tricks verzichtet, wodurch die Er-

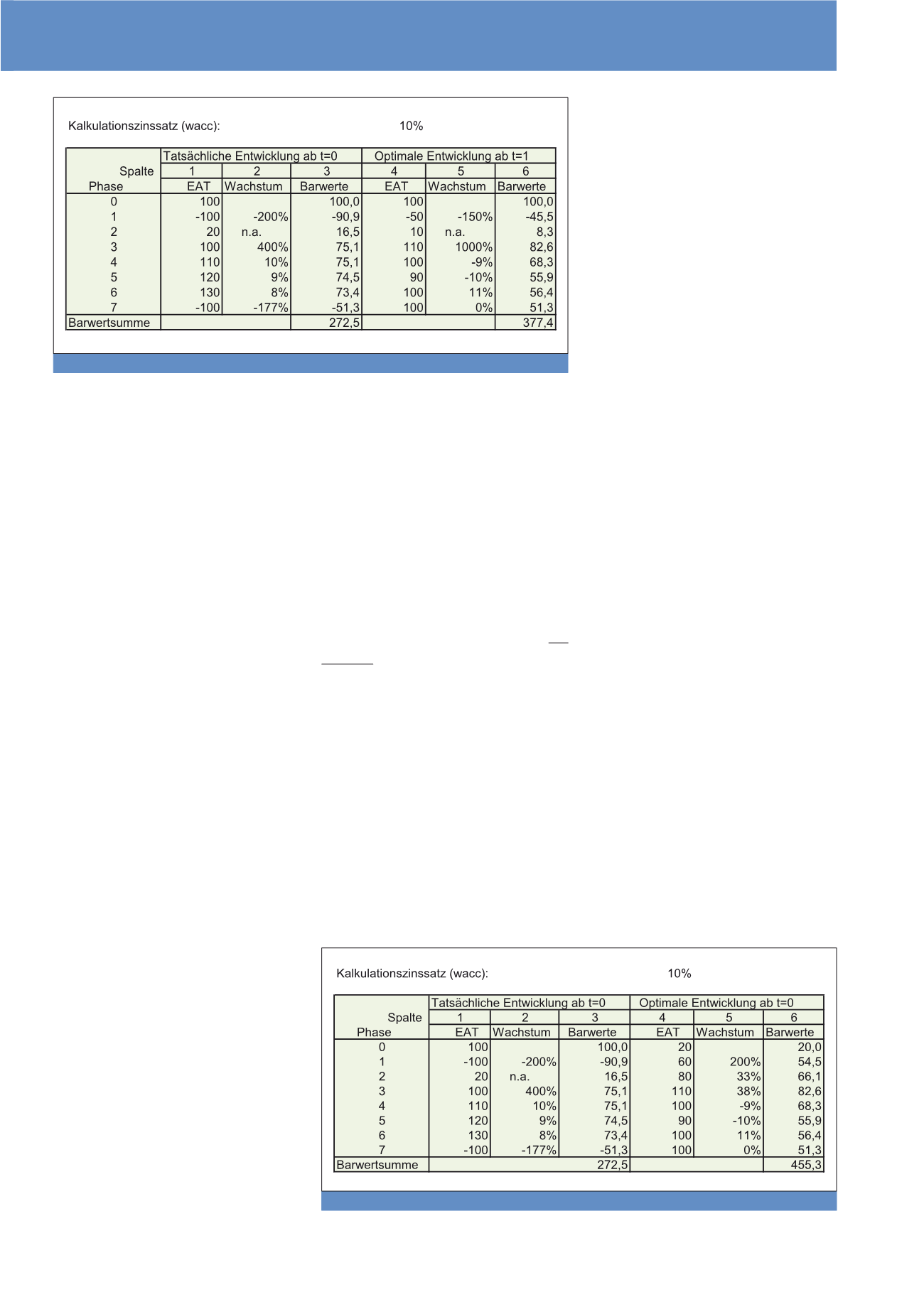

gebnisse in den Phasen 4-6 (Spalte 4) zu-

nächst hinterherhinken. Aber die ehrliche Vor-

gehensweise zahlt sich in Phase 7 aus, weil

kein Zusammenbruch erfolgt. Allerdings kann

sich der so agierende Manager nicht sicher

sein, ob er bei der Ergebnisstagnation überle-

ben wird oder ob er durch Schaumschläger er-

setzt wird. Welche Vorgehensweise ist nun aus

Sicht der Aktionäre die bessere? Zur Beant-

wortung dieser Frage wurden die Ergebnisse

der verschiedenen Perioden abgezinst (Spalten

4 und 6 in Abb. 3) und dann aufaddiert. Die

Barwertsummen in der letzten Zeile zeigen

deutlich die Überlegenheit der ehrlichen Aktio-

när-zentrierten Strategie (Barwert 377,4) ge-

Tricks (siehe die späteren Phasen) zustande ge-

kommen, so dass anfangs der ersten betrach-

teten Phase 1 der Zusammenbruch erfolgt und

das Management ausgetauscht wird. Wie be-

schrieben ist dann eine Überreaktion nicht sel-

ten, weil die Verluste auf das alte Management

geschoben werden können und damit die

Messlatte für die eigenen zukünftigen Leistun-

gen sehr tief gelegt wird. Es sei angenommen,

dass das Management durch Wertberichtigun-

gen, Abfindungen, Produkteinstellungen usw.

in Phase 1 ein Eat von -100 GE (Spalte 1 in Ab-

bildung 3) erzeugt habe, während ein für die

Aktionäre optimiertes Verhalten nur einen Ver-

lust von -50 GE erfordert hätte (Spalte 4). Um

Gesamtaussagen machen zu können, müssen

die Ergebnisse zeitlich vergleichbar gemacht

werden. Dafür erfolgt eine Abzinsung auf den

Zeitpunkt t=0, da angenommen wird, dass die

Ergebnisse jeweils am Jahresende zufließen.

Phase 2: Durch die stärkere Korrektur in Phase

1 (Spalte 1 vs. Spalte 4) können in der zweiten

Phase mehr Rückstellungen aufgelöst werden,

so dass die tatsächliche Entwicklung in Phase

kaum noch möglich, weil die vorgezogenen Ge-

winne der Vorperioden eine große Hypothek für

die laufende Periode bedeuten. Erschwerend

und negativ für die Aktionäre kommt hinzu,

dass dringend nötige Korrekturmaßnahmen

verzögert werden, weil sie zunächst Ergebnis

kosten. So werden die Probleme immer größer.

Aber die Boni fließen ... bis zum großen Knall.

Das Management wird entlassen und mit dem

neuen Management geht es mit einer neuen

Phase 1 wieder von vorne los.

Langfristiger Schaden

für die Aktionäre

In jeder der beispielhaft beschriebenen 6 Pha-

sen agiert das Unternehmen suboptimal, so

dass der Aktionär insgesamt an Unterneh-

menswert verliert, auch wenn zwischenzeitlich

höhere Gewinne ausgewiesen werden können.

Sie sind dann auf Kosten der Zukunft erreicht

worden.

Verdeutlichung an einem fiktiven Beispiel

Ausgangspunkt sei die Phase 0, in welcher das

Unternehmen einen Gewinn nach Steuern (Eat:

Earnings after taxes) von 100 Geldeinheiten

(GE) ausgewiesen habe (Spalte 1 in Abb. 3).

Nur am Rande sei darauf hingewiesen, dass

das Eat eigentlich nicht die adäquate Größe ist,

weil sie die Verzinsung des Eigenkapitals nicht

enthält. Dies kann in anderen Zusammenhän-

gen zu massiven Problemen führen (vgl. Hoberg

(2016), S. 1 ff.). Aber im Rahmen dieses Bei-

trags ist dieser Aspekt nicht so wichtig. Das Eat

von 100 GE in Phase 0 sei nur noch mit allen

Abb. 3: Geschäftsentwicklung: Tatsächliche vs. optimale Vorgehensweise

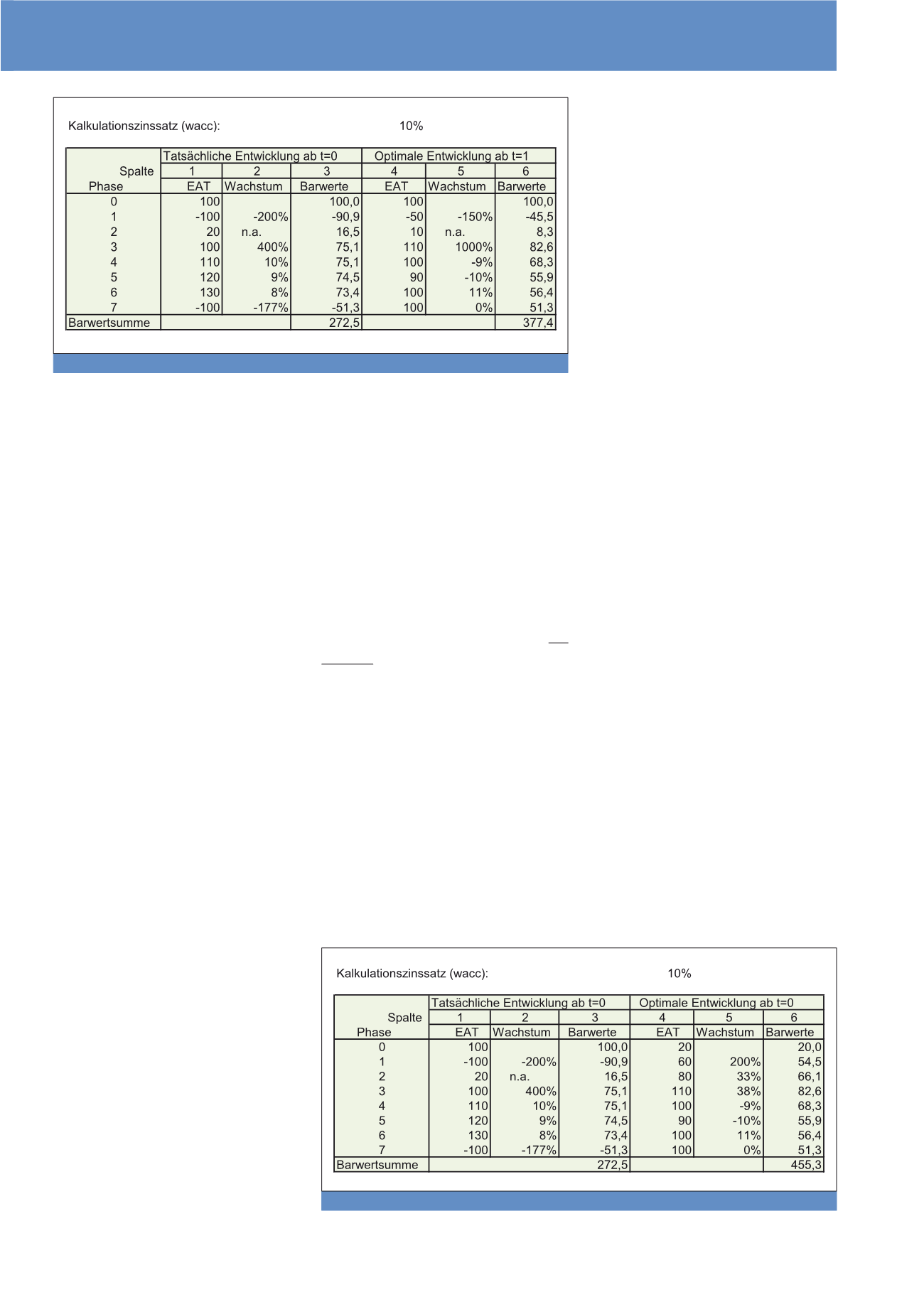

Abb. 4: Geschäftsentwicklung: Tatsächliche vs. frühzeitig eingreifende Vorgehensweise

CM Mai / Juni 2017