17

gewogen werden können. Genau dies ist wie-

derum eine Anforderung aus § 93 AktG (Busi-

ness Judgement Rule), der

eine angemesse-

ne Informationsgrundlage der Entschei-

dungsvorbereitung fordert

– insbesondere

also Informationen über die aus den Entschei-

dungen entstehenden zusätzlichen Risiken.

3

Die Beurteilung der Implikationen von Strate-

gieänderung, Investitionen oder Akquisitionen

für das zukünftige Ertrag-Risiko-Profil ist zu-

dem gerade die Kernaufgabe eines Control-

lings, das sich als Instrument der betriebswirt-

schaftlichen Rationalitätssicherung und Ent-

scheidungsvorbereitungen verstehen sollte.

Risikoaggregation als Pflicht und

wichtigste Implikation des KonTraG

Der Sachverhalt, dass nicht identifizierte Ein-

zelrisiken, sondern der aggregierte Gesamtri-

sikoumfang für die Beurteilung der (freien) Ri-

sikotragfähigkeit und der Grad der Bestands-

bedrohung eines Unternehmens maßgeblich

sind, war schon 1998 mit der Inkraftsetzung

des Kontroll- und Transparenzgesetzes (Kon-

TraG) bekannt.

5

Entsprechend findet man

eben in dem auf dem KonTraG aufbauenden

Prüfungsstandard 340 des Instituts der deut-

schen Wirtschaftsprüfer folgende zentrale An-

forderung an ein leistungsfähiges Risikofrüh-

erkennungssystem:

„Die Risikoanalyse beinhaltet eine Beurtei-

lung der Tragweite der erkannten Risiken in

Bezug auf Eintrittswahrscheinlichkeit und

quantitative Auswirkungen. Hierzu gehört

auch die Einschätzung, ob Einzelrisiken, die

isoliert betrachtet von nachrangiger Bedeu-

tung sind, sich in ihrem Zusammenwirken

oder durch Kumulation im Zeitablauf zu ei-

nem bestandsgefährdenden Risiko aggre-

gieren können.“

Gefordert wird also

die Aggregation über alle

Einzelrisiken und auch über die Zeit

. Da nur

quantifizierte Risiken auch aggregiert werden

können, ist das Gebot der Quantifizierung

sämtlicher Risiken nur konsequent. Durch eine

Aggregation der quantifizierten Risiken im Kon-

text der Planung – Chancen und Gefahren ver-

standen als Ursache möglicher Planabweichun-

gen – muss untersucht werden, welche Aus-

wirkungen diese auf den zukünftigen Ertrag, die

wesentlichen Finanzkennzahlen, Kreditverein-

barungen (Covenants) und das Rating haben.

So ist beispielsweise zu untersuchen, mit wel-

cher Wahrscheinlichkeit durch den Eintritt be-

stehender Risiken (z. B. Konjunktureinbruch in

Verbindung mit einem gescheiterten Investiti-

onsprojekt) das durch Finanzkennzahlen ab-

schätzbare zukünftige Rating des Unterneh-

mens unter ein für die Kapitaldienstfähigkeit

notwendiges Niveau (B-Rating) abfallen könnte.

Gerade die aus der Risikoaggregation ableitba-

ren Ratingprognosen

verknüpfen Unterneh-

mensplanung und Risikoanalyse

und stellen

so

den wichtigsten Krisenfrühwarnindika-

tor

dar.

Ohne die gemeinsame Betrachtung der ver-

schiedenen Unternehmensrisiken, also der Ri-

sikoaggregation, sowie die Betrachtung der Im-

plikationen für das zukünftige Rating, ist eine

mögliche Bestandsbedrohung des Unterneh-

mens im Sinne von § 91 Abs. 2 AktG nicht er-

kennbar.

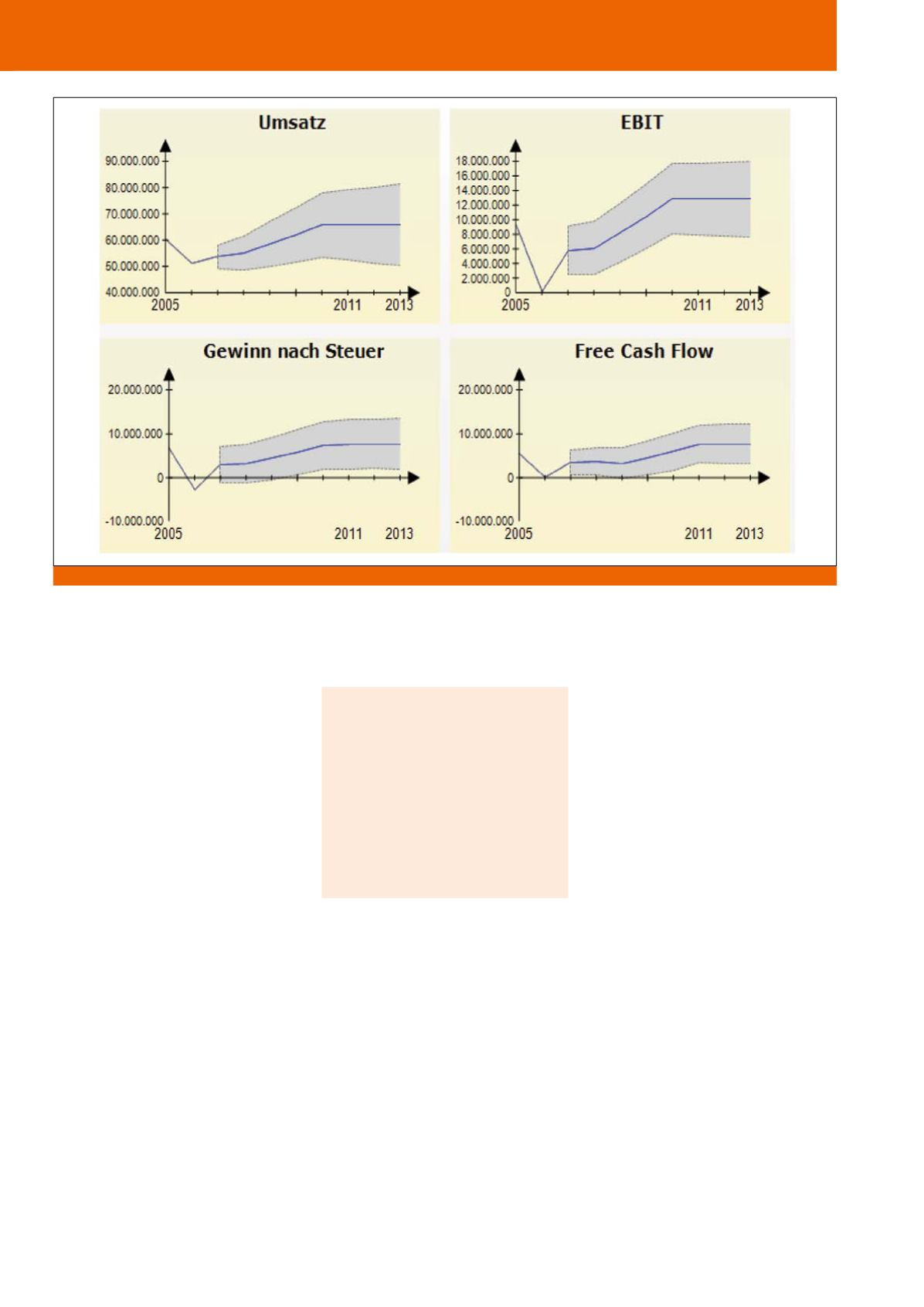

Die Aggregation von Risiken im Kontext der

Unternehmensplanung erfordert zwingend

den Einsatz von Simulationsverfahren

(Monte-Carlo-Simulation)

, weil Risiken – an-

ders als Kosten und Umsätze – nicht addierbar

sind. Diese Simulationsverfahren sind die

Wei-

terentwicklung bekannter Szenario-Analy-

se-Techniken

. Mittels Computersimulation

wird bei der Risikoaggregation eine große re-

Abb. 1: Bandbreiten aus der Simulation mehrerer Jahre

CM Juli / August 2016