31

terbinden. Der Grund ist, dass steuerliche Re-

geln einen Effekt auf die gebuchten Werte

(Stichwort: Faktura) ausüben. Die Art und Wei-

se, wie dadurch der Gewinn bei den einzelnen

beteiligten Gesellschaften ausgewiesen wird,

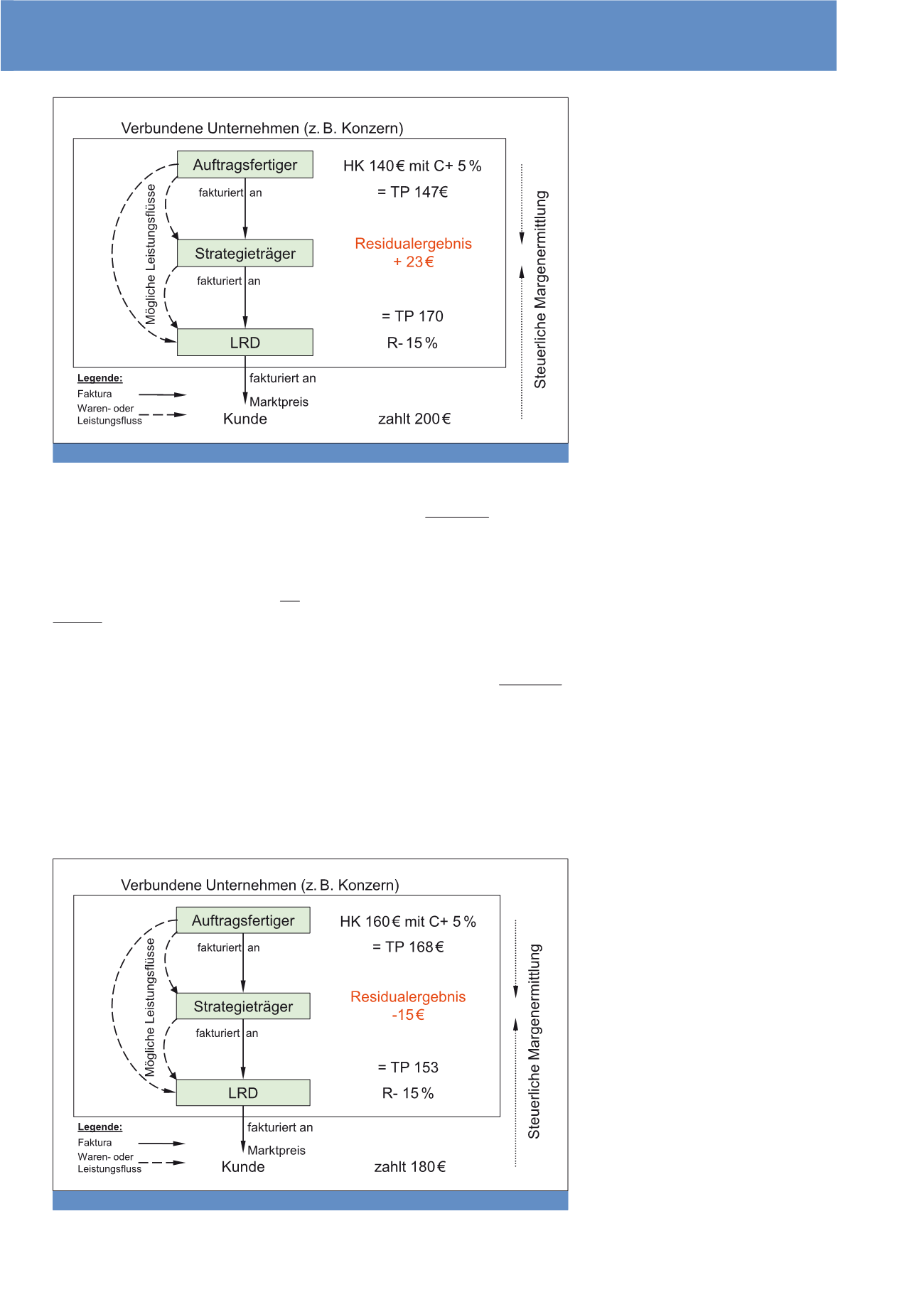

ist nicht immer intuitiv. Dazu folgendes, in Ab-

bildung 2 dargestelltes Beispiel:

In der Ausgangssituation bleibt für den Strate-

gieträger ein komfortables Residualergebnis

von 23 €. Die beiden Routineunternehmen,

d. h. der Auftragsfertiger in der Produktions-

funktion und der LRD (Limited Risk Distributor)

in der Vertriebsfunktion, bekommen die steuer-

lich angemessene Marge von Cost plus 5 %

bzw. Resale minus 15%. Jede der drei Gesell-

schaften erzielt aus dem Teilgeschäft einen Ge-

winn und hat darum ein Interesse, das Geschäft

durchzuführen (vgl. Abbildung 2).

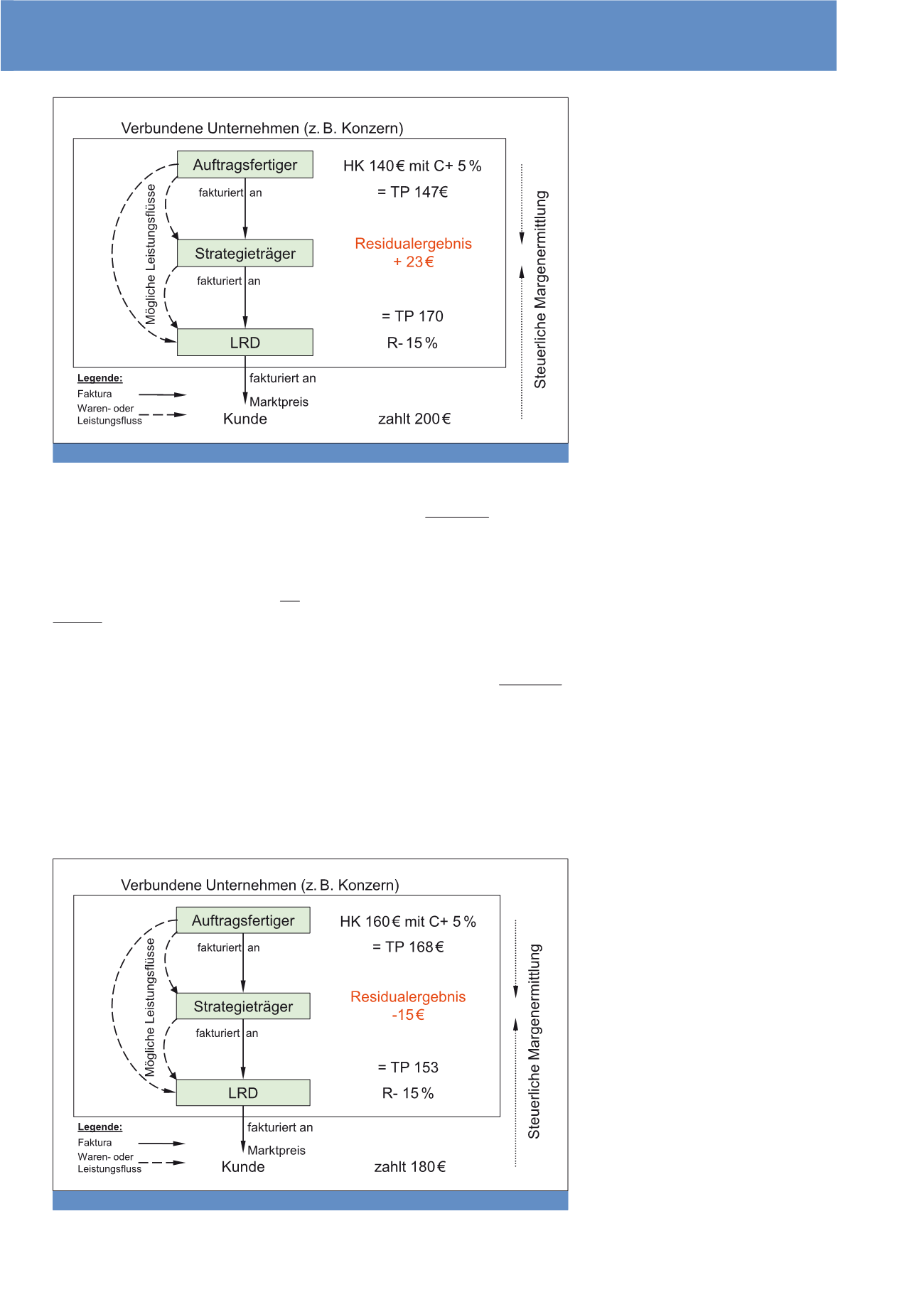

Wir nehmen an, dass sich im Zeitverlauf

Schwierigkeiten auf der Produktionsseite erge-

ben. Der Ausschuss steigt, die Nacharbeit er-

höht sich und einige Rohstoffe werden teurer.

Die Herstellungskosten steigen von 140 € auf

160 €. Entsprechend steigt der steuerlich kor-

rekte Transferpreis auf 168 € (vgl. Abbildung 3).

Aus Sicht des Controllers ergibt sich jedoch ein

dramatisches Problem: Die steuerliche Marge

des Auftragsfertigers steigt von sieben auf acht

Euro. Zunächst einmal darf man aus Control-

ling-Sicht durchaus fragen, ob die Produktion

überhaupt eine Marge ausweist. Was für die

Steuer eine Selbstverständlichkeit darstellt (ver-

einfacht: „die Marge einer jeden Gesellschaft

entspricht ihrem Anteil an der Wertschöpfungs-

kette“), ist aus gesellschaftlicher Sicht alles an-

dere als logisch. Erinnert sei an den berühmten

Ausdruck von Peter Drucker, der sagte: „Das

einzige Profitcenter, das ich kenne, ist der

Scheck des Kunden, der nicht geplatzt ist!“

Falsche Anreize durch Cost Plus!

Aber selbst wenn man der steuerlichen Sicht

folgt, dann ist es nicht logisch, dass höhere

Kosten (z. B. aus Rohstoffkosten) zu höheren

Margen führen. Erst recht nicht, wenn die Kos-

ten auch aufgrund eigener Fehler (z. B. Nachar-

beit) gestiegen sind.

Die steuerliche „Cost

Plus“-Methode erzeugt hier also völlig fal-

sche Anreize!

Gleiches gilt für die Vertriebsgesellschaft. Sie

hat den Preis am Markt nicht halten können.

Aus Controlling-Sicht entspricht das einer Ge-

winneinbuße. Absolut gilt dies auch bei Anwen-

dung der „Resale Minus“-Methode. Die Marge

bleibt jedoch unverändert bei 15%. Diese im

Vertriebs-Controlling wichtige Kennzahl ist also

steuerlich ermittelt und festgelegt worden. Der

interne Preis wurde so angepasst, dass die

steuerliche Marge (Bandbreite) sicher erreicht

wird und – aus controllerischer Sicht „leider“ –

nicht umgekehrt.

Es ist steuerlich in der

Benchmarkstudie festgelegt worden, wel-

che Marge man als Vertriebs-Controller

oder Beteiligungs-Controller zu sehen be-

kommt.

Dabei ist es unerheblich, welche

Kennzahl konkret genommen wird. In vielen Fir-

men dürfte es die Gross Margin oder der DB I

vom Umsatz (DBU) sein. Auch wenn diese bei-

den unterschiedlich exakt arbeiten, so hat dies

für die hier betrachtete Frage keine Auswirkun-

gen. Beide sind steuerlich vorbestimmt und die

beiden Größen können mathematisch ineinan-

der umgerechnet werden. Schließlich kann

man die HK z. B. mittels Zuschlagssatz auf die

Produktkosten (proportionale Kosten) ermitteln.

Womit sich auch die Gross Margin und der DBU

wechselseitig auseinander errechnen lassen.

Jetzt könnte man einwenden, dass man

aber den Misserfolg des Vertriebs

, d. h. den

Preisrückgang von 200 Euro auf 180 Euro,

im

absoluten Verkaufserfolg wiederfindet

. Der

Abb. 2: Wirkungsweise steuerlicher Verrechnungspreise am vereinfachten Beispiel

Abb. 3: Steuerliche Folgeeffekte bei steigenden HK und sinkendem VP

CM Mai / Juni 2018