85

nicht sinnvoll unterschieden werden können

(z. B. Portfolios in unterschiedlichen Märkten

und mit unterschiedlichen Nutzungsarten, je-

doch einer ähnlichen Rendite). Multikriterielle

Entscheidungsmodelle können insgesamt als

sehr flexibel und leistungsfähig gelten, müssen

für die konkrete immobilienwirtschaftliche Ent-

scheidungssituation jedoch noch weiter entwi-

ckelt werden.

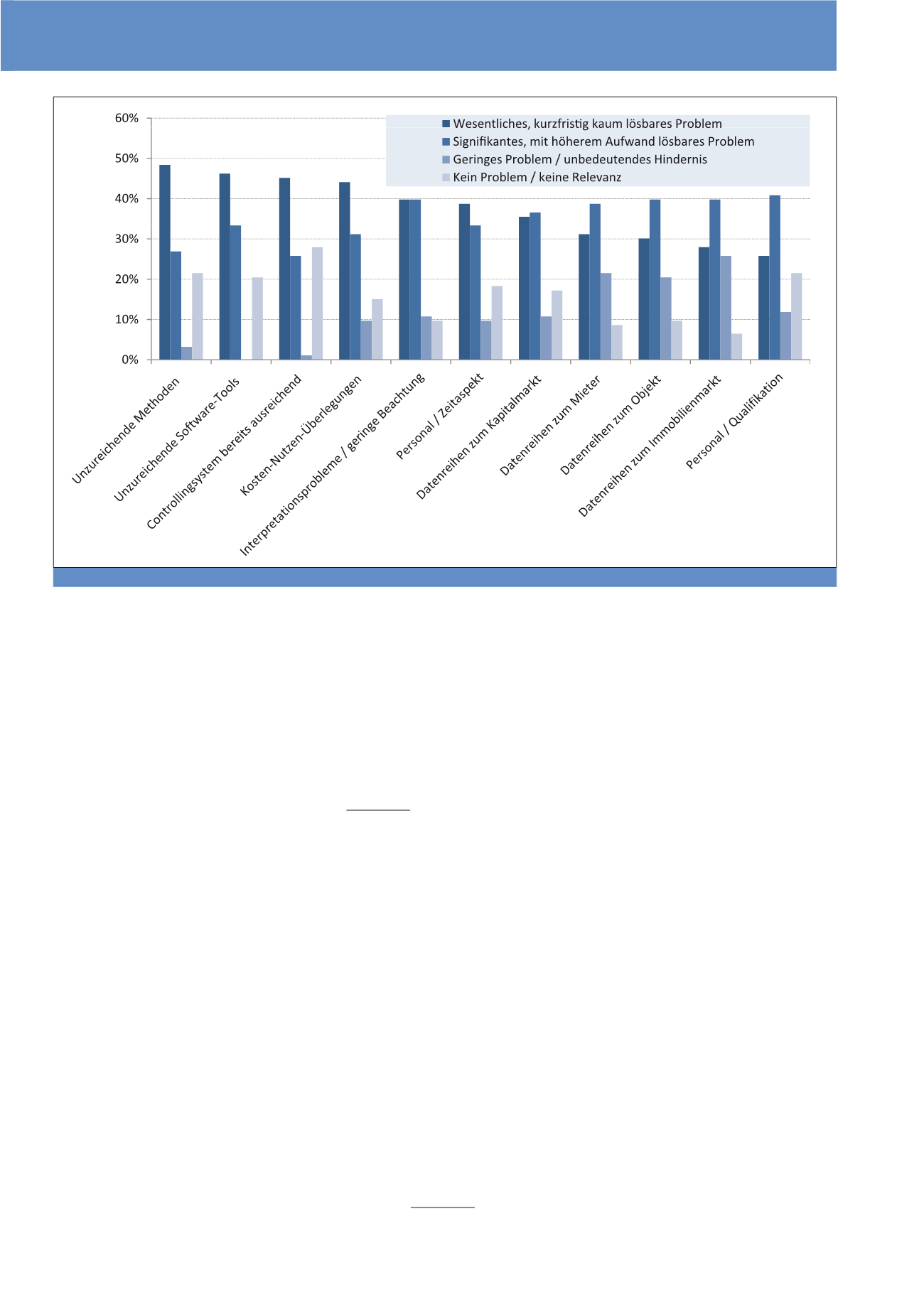

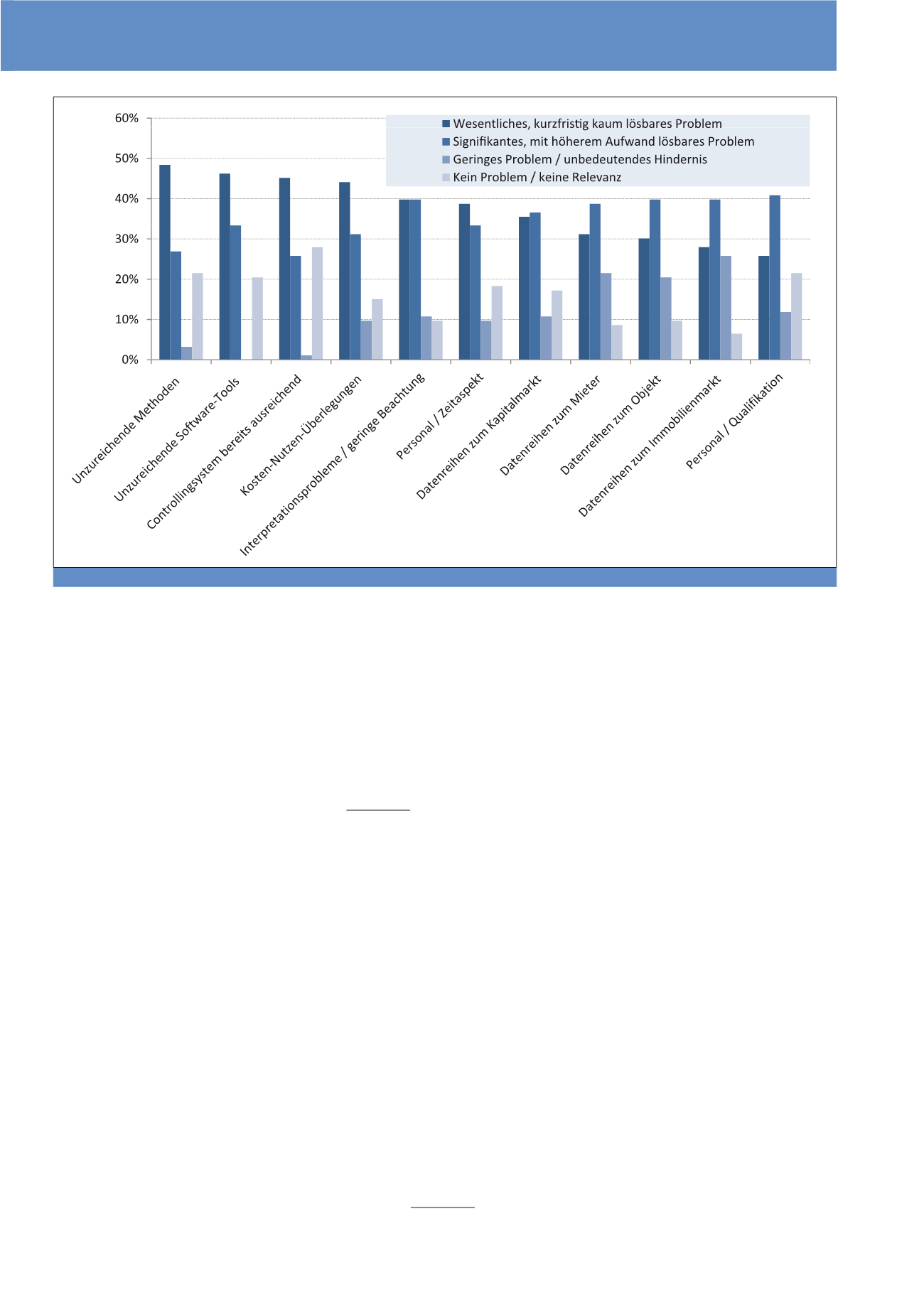

Gründe für die Nichtnutzung

Je nach Entscheidungssituation können unter-

schiedliche Modelle sinnvoll einsetzbar sein.

So sind aus fachlicher Sicht einfache Rendite-

rechnungen aus der Gruppe der monokriteriel-

len Modelle für geringe Investitionshöhen und

einfache Projekte durchaus zu rechtfertigen.

Bei größeren Kapitalmaßnahmen, wie z. B. der

Umstrukturierung des Portfolios oder der Pla-

nung einer umfangreichen Projektentwick-

lung, sollten dagegen leistungsfähigere Mo-

delle genutzt werden. Diese müssen Daten in

ihrer zeitlichen Dimension planen und bewer-

ten (z. B. Zeitreihen der Ein- und Auszahlun-

gen). Auch qualitative Parameter sind zu be-

werten, was i.d.R. multikriterielle Entschei-

dungsmodelle erfordert.

In der immobilienwirtschaftlichen Praxis wer-

den, wie die Umfrage gezeigt hat,

relativ ein-

fachere Lösungen

präferiert. Komplexere Mo-

delle werden häufig abgelehnt oder nur sekun-

där genutzt. Hierfür wurden verschiedene

Ablehnungsgründe ermittelt, welche einen

Schwerpunkt im Bereich von Daten- und/oder

Methodendefiziten zeigen. Teilweise wird auch

der Nutzen weitergehender Modelle negiert

(vgl. Abbildung 6).

Auswahl eines geeigneten

Entscheidungsmodells

Die Aufgabe von Entscheidern und Beratern

besteht weniger in der Neuentwicklung von

Entscheidungsmodellen,

als vielmehr in der

Auswahl eines geeigneten Modells.

Zur ziel-

gerichteten Auswahl eines geeigneten Ent-

scheidungsmodells, müssen die Modelle an-

hand qualitativer und quantitativer Kriterien pri-

orisiert werden. Für den Bewertungsprozess

sind theoretische und praxisbezogene Aspekte

gleichermaßen wichtig. Insgesamt entsteht ein

mehrstufiger Filter welcher qualitative (z. B. Er-

kenntnisgewinn) und pragmatische Aspekten

(z. B. Datenverfügbarkeit) gleichermaßen be-

rücksichtigt (vgl. Abbildung 7).

Immobilienökonomische Entscheidungsmodelle

werden dann Akzeptanz finden, wenn sie – eine

theoretisch vorhandene Ergebnisqualität vor-

ausgesetzt – in verschiedenen immobilienöko-

nomischen Entscheidungssituationen flexibel

einsetzbar sind. Dies setzt eine grundsätzlich

verfügbare Datenbasis ebenso voraus wie eine

hinreichend stabile Aussage (keine Zufalls-

effekte) und eine hohe Transparenz, welche z. B.

die Bewertungskriterien Nachvollziehbarkeit

und Objektivität widerspiegeln. Sachliche Ein-

schränkungen resultieren beispielsweise aus

ineffizienten und heterogenen Märkten, welche

– anders beispielsweise als in der Aktienana-

lyse – oft kaum abgrenzbar und nur bedingt

auswertbar sind. Zahlreiche Kennzahlen und

Entscheidungsmodelle widmen sich jedoch im

Kern dem Marktvergleich und leiten daraus mit

theoretisch grundsätzlich sehr fundierten Me-

thoden Eigenschaften, Vorteile, Risiken oder

eine bestimmte Performance ab.

Die notwendigen Erhebungs-, Bewertungs- und

Umrechnungsschritte sind je nach Entschei-

dungsmodell mehr oder weniger komplex, was

u. a. weitere Beurteilungskriterien wie die Feh-

leranfälligkeit, die Automatisierbarkeit und den

Gesamtaufwand (Wirtschaftlichkeit) beein-

flusst. Prozessbezogen spielen dabei Fragen

Abb. 6: Wesentliche Hindernisse in der Anwendung komplexerer Modelle zur Entscheidungsunterstützung (Quelle: Branchenumfrage Immobilienwirtschaft)

CM Mai / Juni 2015