82

Beurteilung langfristiger Investments breite Be-

achtung. DCF und IRR stellen oft die primäre

Entscheidungsgrundlage dar.

Höhere Ausbaustufen mit zahlreichen Einfluss-

größen begünstigen jedoch auch Irrtümer bzw.

bewusste Manipulationen. Ein wesentliches

Problem stellt die Datenprognose dar. Fort-

schreibungen historischer Daten oder reine

Schätzungen liefern oft nur mindere Ergebnis-

qualität. Prognosequalität bzw. Prognoserisko

sind stark vom gewählten Zeithorizont abhän-

gig.

3

Die jeweilige Prognosequalität bedingt un-

mittelbar auch die Qualität der darauf aufbauen-

den Entscheidungsvorlagen (vgl. Abbildung 2).

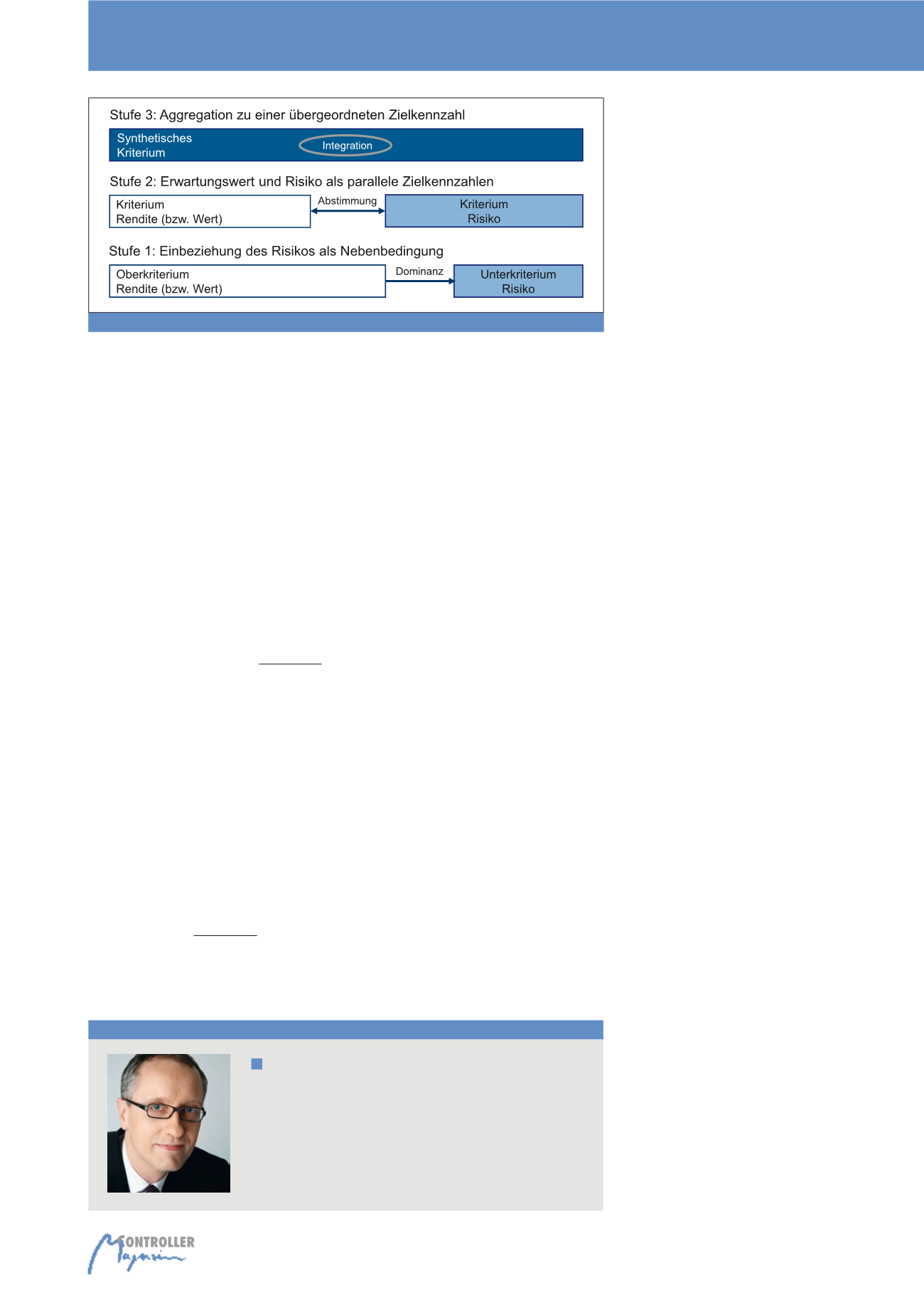

Bikriterielle Entscheidungsmodelle auf Ba-

sis von Rendite- bzw. Wertmaximierung

sowie Risikobegrenzung

Monokriterielle Entscheidungsmodelle beurtei-

len eine Investition ex ante lediglich anhand der

erwarteten Finanzergebnisse (z. B. Rendite). Bi-

kriterielle Entscheidungsmodelle ermöglichen

dagegen die Betrachtung miteinander korres-

pondierender Entscheidungsgrößen wie Ren-

dite und Risiko (vgl. Abbildung 3).

Immobilienwirtschaftliche Risiken können als

Nebenbedingung, als gleichrangige Kennzahl

oder als Bestandteil einer übergeordneten Per-

formancerechnung in das Entscheidungsmodell

einbezogen werden.

Die Integration einer Nebenbedingung „Risiko“

bewahrt grundsätzlich die bisherige Prämisse,

eine einzelne Zielkennzahl (z. B. eine bestimm-

ten Rendite) zu optimieren. Hinzu kommt die

Festlegung von risikobezogenen Nebenbedin-

gungen. Hierzu ist der Parameter Risiko explizit

zu bewerten.

Häufig wird das immobilienwirtschaftliche Risi-

ko mit einem Ausfallrisiko gleichgesetzt. Einsei-

tige Risikomaße bewerten die möglichen nega-

tiven Abweichungen von einem Erwartungswert

oder einer anderen Bezugsgröße. Risiken im

Sinne dieser Modelle sind z. B. die Unterschrei-

tung einer Zielrendite oder eines prognostizier-

ten Mietertrages.

5

Als statistische Risikomaße

dieser Kategorie dienen untere partielle Mo-

mente (Lower Partial Moments, Shortfall). Sie

bewerten insbesondere Ausfallwahrscheinlich-

keiten.

6

Darüber hinaus können in bestimmten,

schrittweisen Ableitungen der Basisrechnung

auch Shortfall-Erwartungswerte und andere

Kenngrößen ermittelt werden. Mit den einzel-

nen Parametern wird eine Verteilungsfunktion

beschrieben, wobei als Referenzgröße der Er-

wartungswert oder ein gesetztes Minimum

(z. B. eine Mindestrendite) dient.

7

Ein solcher

Shortfall-Bereich orientiert sich somit an einer

individuellen Untergrenze, welche sich z. B. aus

dem Investmentprofil, der internen Planung

oder externen Vorgaben ergibt.

8

Die statisti-

schen Methoden zur Risikoquantifizierung sind

in der Praxis nur teilweise bekannt. Die Anwen-

dungsfälle liegen sogar bei der einfachen Kenn-

zahl der Ausfallwahrscheinlichkeit (LPM1) unter

10%, selbst wenn man die nur gelegentliche

Anwendung einbezieht. Allenfalls der Value at

Risk weist mit 19% signifikante Anwendungs-

zahlen (Antwortbereich „häufig“ und „primär“)

auf. Dies steht aber immer noch im inhaltlichen

Widerspruch zur Tätigkeit der Teilnehmer, wel-

che mit 41% Immobilienbewertung, 29% Port-

foliomanagement und 24% Asset Management

angaben.

Risiko kann alternativ auch als Grad der

Schwankung um einen Mittelwert, d. h. im

Sinne von Volatilität verstanden werden.

Zweiseitige, schwankungsbezogene Risikoma-

ße betrachten ausgehend vom Erwartungswert

Abweichungen in beide Richtungen. Das immo-

bilienspezifische Risiko wird somit als rich-

tungsunabhängiger Grad der Zielverfehlung ge-

messen.

9

Klassische Risikomaße wie Varianz,

Standardabweichung und Volatilität quantifizie-

ren als zentrales Moment zweiter Ordnung die

Streuung um einen Erwartungswert. Höhere

Ordnungen des zentralen Moments wie Schiefe

und Wölbung kennzeichnen spezifische Para-

meter der Verteilung und sind als erweiterte

Risikomaße zu betrachten. Risiken im Sinne

einer Volatilität können ersatzweise auch über

Konzentrationsmaße bestimmt werden.

10

Zwar

erreichen Konzentrationsmaße nicht die Genau-

igkeit zentraler Momente, sie bilden jedoch eine

Bewertungsoption im Falle fehlender oder un-

vollständiger Daten an. Messzahlen sind bei-

spielsweise der Herfindahl-Koeffizient, der Ex-

ponential-Koeffizient (bzw. Exponential-Index)

oder der Gini-Koeffizient.

11

Die Entscheidungskriterien Rendite und Risiko

können auch gleichberechtigt bzw. parallel be-

trachtet werden. Dies folgt der Prämisse,

dass

mit dem höheren Erwartungswert der Ren-

dite i.d.R. auch ein zunehmendes Risiko

einhergeht.

Insbesondere durch die moderne

Portfoliotheorie nach Markowitz wird der be-

nannte Zusammenhang explizit modelliert und

in das Optimierungskalkül einbezogen. Die

Autor

PD Dr. habil Steffen Metzner MRICS

berät als Gesellschafter der RES Consult GmbH Immobilienfonds,

Banken, Pensionskassen und Softwareunternehmen zu Themen

des Immobiliencontrollings, der Risikoanalyse und des Portfolio-

managements. Am Institut der Universität Leipzig und an der

Bauhaus-Universität Weimar lehrt er als Privatdozent.

E-Mail:

Ökonomische Entscheidungsmodelle

Abb. 3: Bikriterielle Entscheidungsmodelle auf Basis von Rendite und Risiko

4