Haufe Steuerguide 2019

23

beim Kauf) reicht als Nachweis aus, dass der Pkw zum gewillkürten Betriebsvermögen gehören soll

(BMF, Schreiben v. 17.11.2004, BStBl 2004 I S. 1064).

Gehört der

Pkw

zum

Betriebsvermögen

, sind alle laufenden Kosten wie Benzin, Versicherung, Repara-

turen usw. in voller Höhe als Betriebsausgaben abziehbar. Für die Privatnutzungwird dann der Privatanteil

als Betriebseinnahme angesetzt. Den Privatanteil können Sie bei einem zum notwendigen Betriebs-

vermögen gehörenden Pkw (betriebliche Nutzung über 50 %) nach folgenden Methoden ermitteln:

• Nach der

Listenpreisregelung

: In diesem Fall versteuern Sie monatlich 1 % des inländischen Listen-

preises zum Zeitpunkt der Erstzulassung.

• Nach der

Fahrtenbuchmethode

: Hierbei müssen Sie sämtliche Fahrten fortlaufend in einem Fahr-

tenbuch festhalten. Als Betriebsausgaben ist dann der Teil der Pkw-Kosten abziehbar, der auf die

beruflichen Fahrten entfällt.

Achtung: Bei einem Pkw des gewillkürten Betriebsvermögens ist die 1 %-Regelung verboten. Führen

Sie in diesem Fall kein Fahrtenbuch, können Sie den privaten Nutzungsanteil durch andere geeignete

Unterlagen glaubhaft machen.

Praxis-Tipp:

Schaffen Sie sich ein Elektroauto als Betriebs-Pkw an, werden die 1 % nur vom halben Listenpreis

berechnet. Das gilt bei einem Kauf vom 1.1.2019 bis zum 31.12.2021. Wird ein Fahrtenbuch geführt,

werden die Gesamtkosten ebenfalls halbiert.

Reisekosten

Für Geschäftsreisen aufgrund Ihrer Autorentätigkeit (z. B. Besuch der Buchmesse oder Verlage) können

Sie Reisekosten in Form von Fahrtkosten, Verpflegungsmehraufwendungen, Übernachtungskosten

und Nebenkosten (z. B. Kosten für Telefon, Garage, Parkplatz) als Betriebsausgaben geltend machen.

Eine Geschäftsreise liegt vor, wenn Sie aus beruflichen Gründen auswärts tätig sind. Die

Fahrtkosten

rechnen Sie entweder mit den tatsächlichen Kosten oder mit der Reisekostenpauschale (0,30 EUR pro

gefahrenem Kilometer) ab. Für die bei der Geschäftsreise anfallenden

Verpflegungsmehraufwen-

dungen

werden Ihnen vom Finanzamt je nach Dauer der Abwesenheit Pauschbeträge anerkannt.

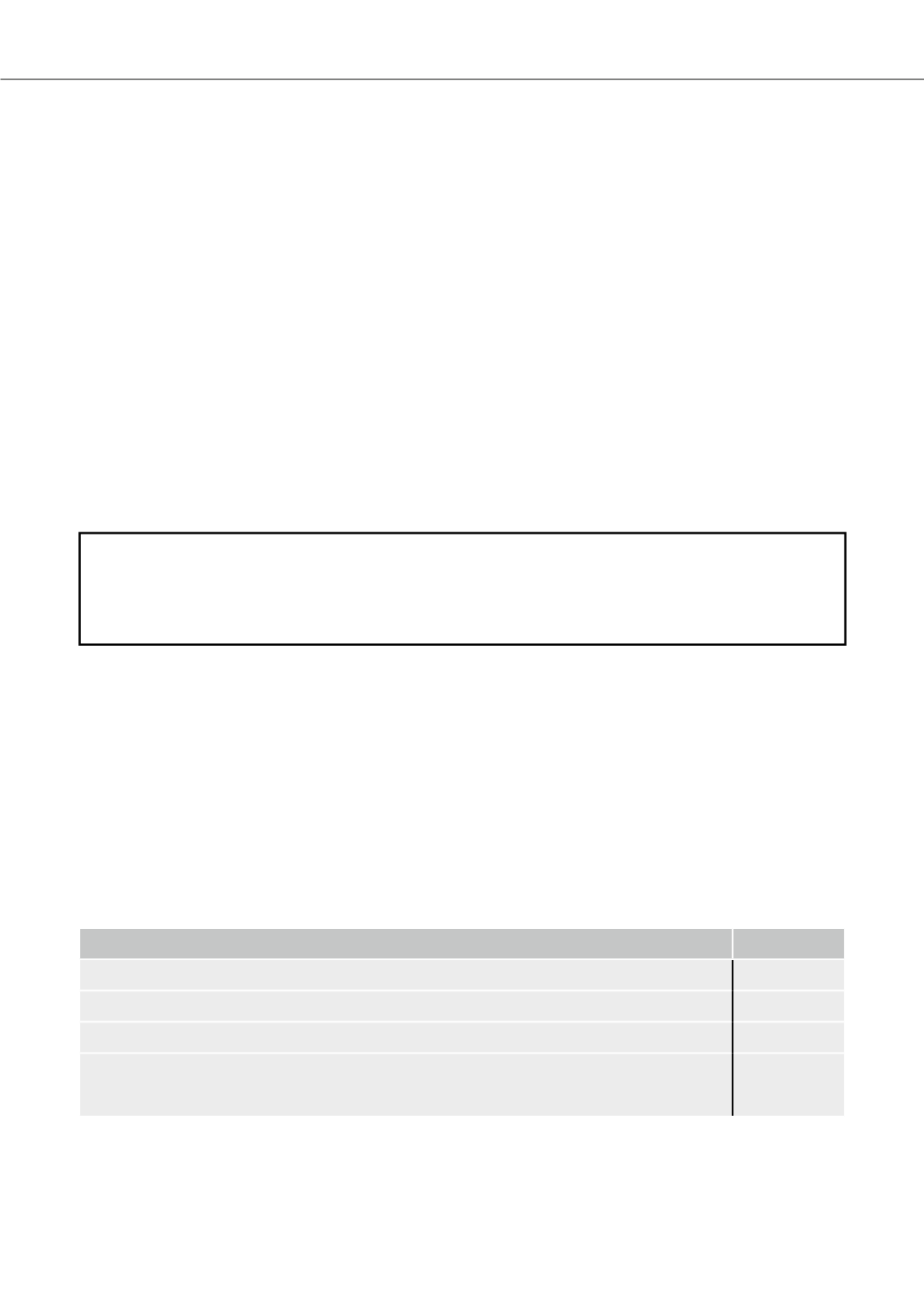

Abwesenheitsdauer bei Geschäftsreisen im Inland

Pauschbetrag

bis zu 8 Stunden

0 EUR

mehr als 8 Stunden

12 EUR

24 Stunden

24 EUR

An- und Abreisetag bei mehrtägiger Abwesenheit mit Übernachtung (die konkrete Dauer

der Abwesenheit spielt keine Rolle), je

12 EUR

Für Ihre

Übernachtungskosten

(im Inland) gibt es keine Pauschbeträge, hier müssen Sie Ihre Aufwen-

dungen z. B. durch die Rechnung des Hotels nachweisen.