11

Sonderheft Finanzierung |2015

Zinsänderungsrisiken clever ausschalten

Seit 1. April 2011 bietet die KfW das Programm

auch in einer tilgungsfreien Variante an. Die so

ersparte Tilgung dient als Sparrate für einen

Bausparvertrag, der nach zehn Jahren das KfW-

Darlehen vollständig ablöst. Es folgt dann die

Tilgungsphase für das Bauspardarlehen für wei-

tere bis zu 20 Jahre. Die Kombination der beiden

Finanzierungsbausteine wird z. B. von Dr. Klein

unter der Bezeichnung DEED – Dr. Klein-Energie-

EffizienzDarlehen angeboten (siehe Grafik 2).

So werden bei einem frei finanzierten Neubau-

objekt heute die Zinsänderungsrisiken bei Darle-

henslaufzeiten von bis zu 30 Jahren vollständig

eliminiert.

Fördermittel im Visier

Ein weiterer relevanter Teil der Neubauvorhaben

wird im öffentlich geförderten Segment erstellt.

Die Fördermittel mit besonderen Bedingungen

und Konditionen werden vom jeweiligen Landes-

förderinstitut bereitgestellt. Geringe Zinssätze

werden in der Regel für bis zu 20 Jahre in Verbin-

dung mit Belegungsbindungen und Maximalmie-

ten gewährt. Die Tilgung beträgt häufig 2% p.a.,

so dass nach 20 Jahren ebenfalls eine hohe Rest-

schuld zuMarktbedingungen anschlussfinanziert

werden muss. Durch mögliche Mieterhöhungen

kann später ein Teil der Zinserhöhung kompensiert

werden. Eine kalkulatorische Anschlussfinanzie-

rung mit 6% verursacht bei einem Wohnungsun-

ternehmen eine deutliche Negativentwicklung in

der Objektbilanz. Auch hier können Produkte aus

der Bausparwirtschaft bedarfsweise eine Lösung

zur nachträglichen Absicherung des Zinsände-

rungsrisikos auf niedrigemNiveau ergeben (siehe

Grafik 3).

Ohne Zusatzsicherheiten ist das Angebot

teuer und eingeschränkt

Die Eingangs beschriebene Kosten- undMietpreis-

entwicklung hat noch einenweiteren bedeutenden

Effekt. Die Besicherungsmöglichkeiten für eine

Neubaufinanzierung richten sich nach einem von

einem Wertgutachter ermittelten Beleihungs-

wert. Bei Mehrfamilienhäusern wird dieser auf

Grundlage der erzielbaren Mieten errechnet und

ist durch gesetzlich vorgeschriebene Sicherungs-

mechanismen begrenzt und vonMarktschwankun-

gen unabhängig. Im Laufe der Zeit sind so immer

größere Lücken zwischen Neubaukosten und dem

Beleihungswert entstanden.

Ein Einsatz von 30%Eigenkapital auf die Gesamt-

investitionskosten hat heute häufig das Ergebnis,

dass die Grundschuldabsicherung der Finanzie-

rung am Neubauobjekt den Beleihungswert des

Objektes übersteigt. Will das Unternehmen keine

zusätzlichen Sicherheiten stellen, bedeutet das

für die Finanzierung, dass der Anbieterkreis ein-

geschränkt ist und die Bausteine durch den Belei-

hungsauslauf jenseits der 100% verhältnismäßig

teuer sind.

Deutlich günstiger können Unternehmen finan-

zieren, die lastenfreie Zusatzsicherheiten aus dem

schon vorhandenen Objektbestand stellen können.

In diesem Fall werden häufig Kapitalmarktdarle-

hen und KfW-Darlehen getrennt abgesichert. Das

Kapitalmarktdarlehen erreicht bei einem Belei-

hungsauslauf bis 80% des Beleihungswertes am

Neubauobjekt alle Anbieter aus der Bank- und

Versicherungswirtschaft und ermöglicht so auch

sehr individuelle Kombinationen aus langlau-

fenden Versicherungsmitteln, die eine variable

Finanzierung der Bauzeit ablösen. Es können alle

Vorteile aus demniedrigen Zinsniveau verbunden

mit langer Zinssicherheit in Anspruch genommen

werden.

Das KfW-Darlehenwird häufig an Bestandsobjek-

ten mit einem Auslauf von 60% oder 80% abgesi-

chert und erzielt dadurch attraktive Zinsnachläs-

se, die Banken den Unternehmen bei einer guten

Sicherheitenposition gerne gewähren.

Die Optimierung der Bestandsfinanzierung eines

Unternehmens, einschließlich der Verhandlung

von Objektfreigabenmit den Bestandsgläubigern,

bieten spezialisierte Beratungsunternehmen für

die Wohnungswirtschaft an. Dadurch werden

die Mitarbeiterkapazitäten eines Unternehmens

entlastet, da der nötige Bearbeitungsaufwand

entfällt. Das Honorar kompensiert sich in der Re-

gel schon durch die besseren Konditionen bei der

nächsten Neubau- oder Investitionsfinanzierung.

In jedem Fall ist es anzuraten, Beleihungsfreiräu-

me imUnternehmensbestand zu identifizieren und

zu heben, bevor eine starke Investitionsphase zur

Refinanzierung ansteht. Dann können alle vielfäl-

tigen Möglichkeiten, die der Markt heute bietet,

betrachtet und verglichen werden.

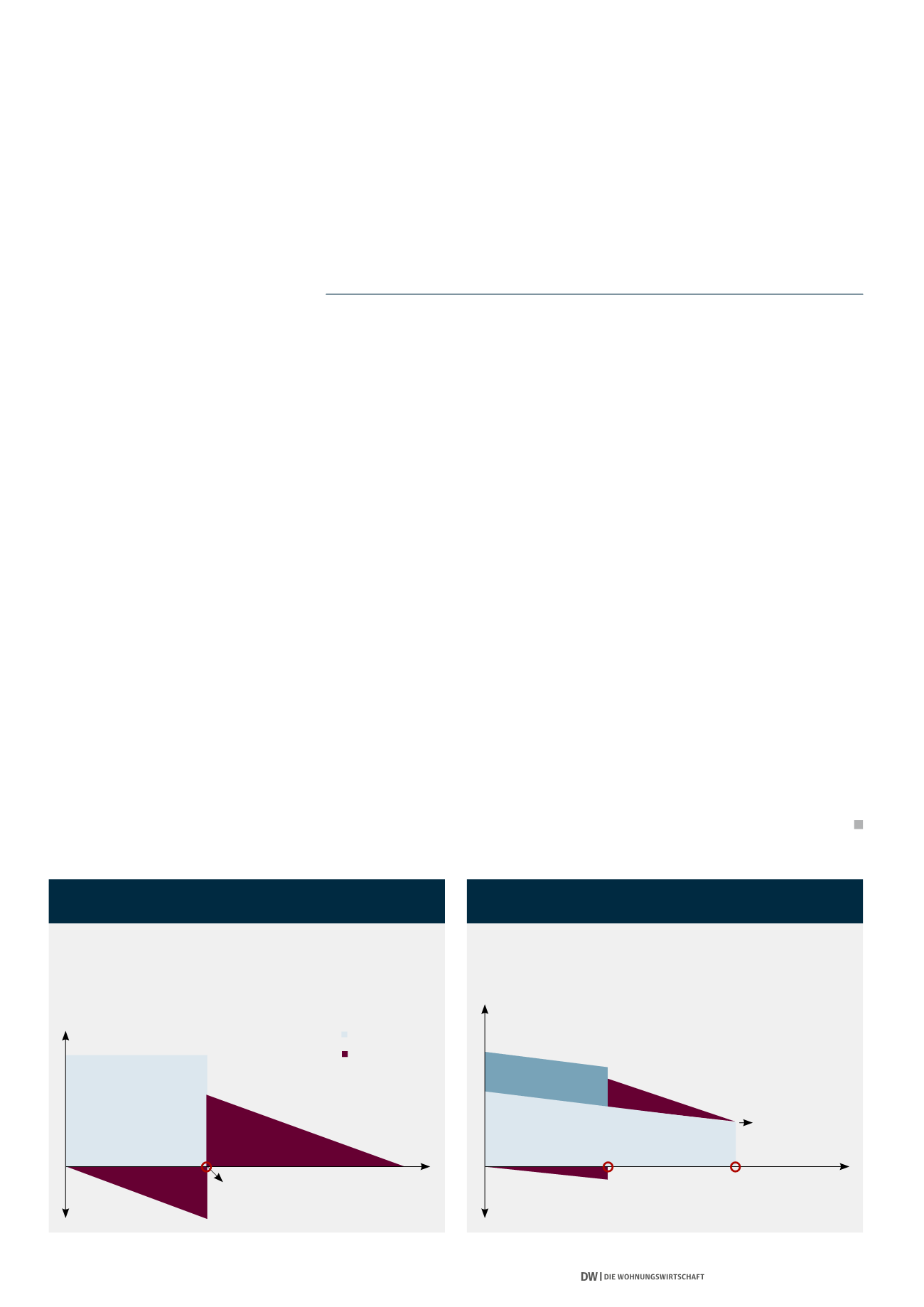

GRAFIK 2: KFW-DARLEHEN ZINSGESICHERT FÜR DIE

GESAMTE LAUFZEIT

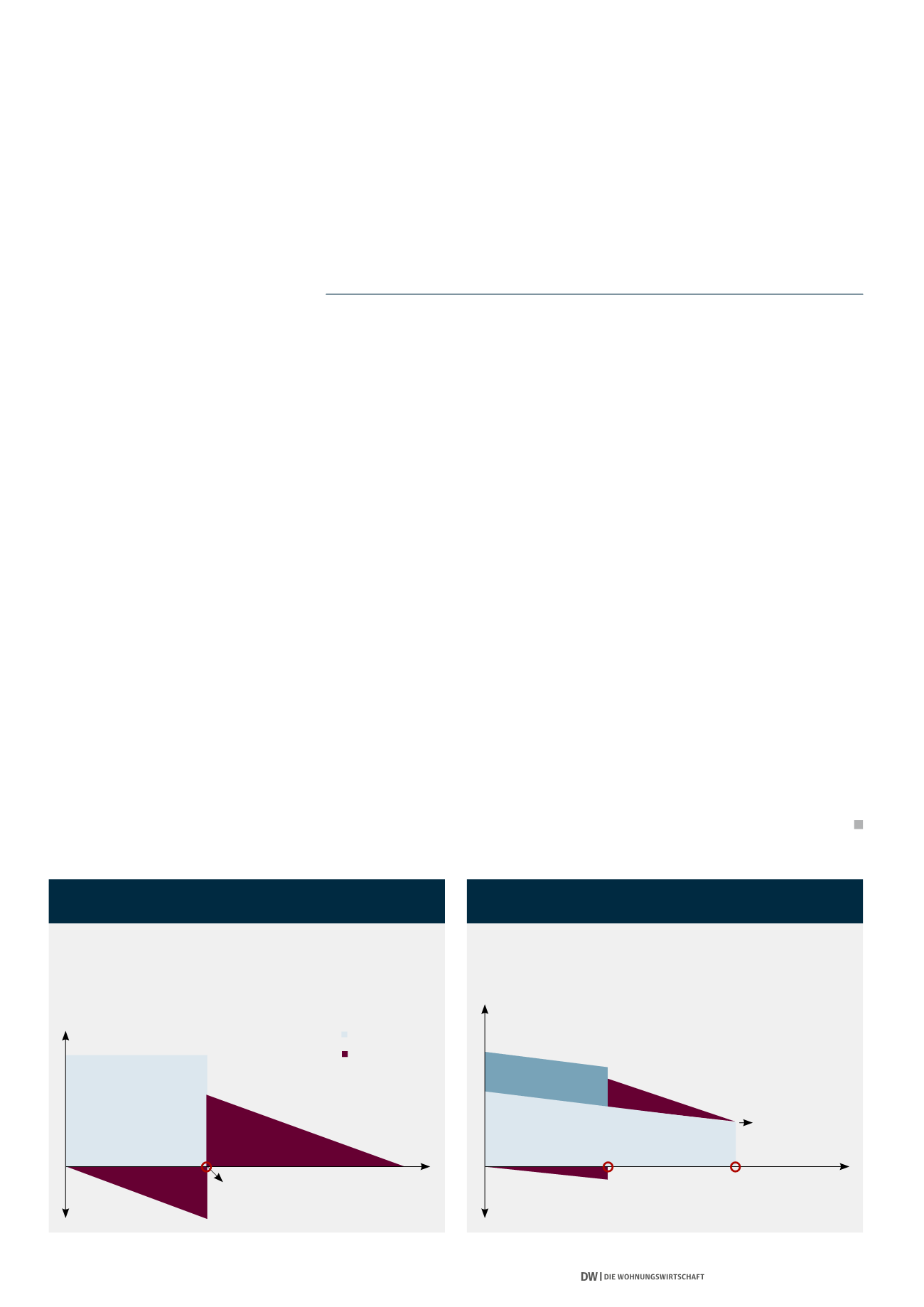

GRAFIK 3: NEUBAUFINANZIERUNG MIT LANDESFÖR-

DERDARLEHEN UND KFW-DARLEHEN

Wohnungsunternehmen, die heute von den günstigen Finanzierungs-

konditionen profitieren, sollten diese möglichst für die gesamte Kreditlaufzeit

absichern. Andernfalls legen sie sich Zündstoff in die Bilanz, dessen Spreng-

kraft wir erst in vielen Jahren kennen werden!

In der tilgungsfreien Variante des KfW-Darlehens wird mit der eingesparten

Tilgung ein Bausparvertrag angespart, der das KfW-Darlehen nach zehn Jah-

ren vollständig ablöst. Das zinsgünstige Bauspardarlehen wird dann je nach

Laufzeitvariante in einem Zeitraum von bis zu 20 Jahren getilgt. So besteht

für das KfW-Darlehen Zinssicherheit bis zur vollständigen Tilgung mit einer

Gesamtlaufzeit von bis zu 30 Jahren.

Das zinsgesicherte KfW-Darlehen wird in der Gesamtlaufzeit so gestaltet,

dass es bei Ablauf der Zinsbindung des Förderdarlehens vollständig getilgt ist.

Die dadurch freie Liquidität ist ein Puffer, der die Zinserhöhung beim Förder-

darlehen mit auffangen kann.

Auszahlung Bausparsumme

(bestehend aus ca. 35-50% Guthaben

50-65% Darlehen)

KfW-Darlehen

KfW-Darlehen

Förderdarlehen

Darlehensphase

Restschuld 60%

Guthabenansparung

10 Jahre

10 Jahre

20 Jahre

30 Jahre

Restschuld

Restschuld

Guthaben

Guthaben

Laufzeit

Laufzeit

Finanzierungsbedarf

Finanzierungsbedarf

KfW-Darlehen

Bausparvertrag

Quelle: DEED/Dr. Klein-EnergieEffizienzDarlehn