22

INVESTMENT & ENTWICKLUNG

I

ANLAGEVERHALTEN

haben unseren Anlagefokus ausgeweitet

und werden verstärkt im asiatisch-pazi-

fischen Raum investieren“, kündigt Fran-

çois Trausch, CEO der Allianz Real Estate,

an. In Deutschland – Immobilienportfo-

lio aktuell: sieben Milliarden Euro – wird

ebenfalls kräftig investiert. Besonders im

Fokus: Büroinvestments imCore-Segment.

So erwarb die ARE für rund 210Millionen

Euro das „Stettiner Carree“.

EINZELHANDELSOBJEKTE AUF DER LISTE

Ferner stehen Einzelhandelsimmobilien

(Core und Core-Plus) auf der Einkaufs-

liste. Besonders abgesehen haben es die

Münchner auf Shopping Center. ImWoh-

nungssegment will man eher zurückhal-

tend agieren. DieWohnungsportfolioquo-

te wird sich bis 2019 – von zurzeit 18 auf

zehn Prozent – fast halbieren. InDeutsch-

land gehören der ARE 5.400Wohnungen.

Außer der Allianz gibt es noch eine Reihe

anderer Gesellschaften, die bei der Kapi-

talanlage vermehrt auf Immobilien setzen.

Die Gothaer Versicherung benutzt hierzu

seit etwas mehr als zehn Jahren nur indi-

rekte Anlageinstrumente wie Fonds oder

ähnliche Beteiligungsvehikel. 2,7 Milliar-

den Euro wurden über sie in Immobili-

en gesteckt (Stand: 30. Juni 2016) – Im-

mobilienquote des Anlagekapitals: rund

neun Prozent, Deutschlandanteil: knapp

50 Prozent. Aus Wohnungsinvestments

(Portfolioanteil: zehn Prozent) – mit

Ausnahme der Kreditvergabe – will sich

die Gothaer weitgehend zurückziehen.

„Wohneigentum unterliegt in Deutsch-

land einer starken Regulierung“, sagt Ingo

Bofinger, Head of Real Estate der Gothaer

Asset Management. Deshalb möchte man

sich bei Investments auf Gewerbeobjekte,

vor allem Büro- (Portfolioquote: rund 50

Prozent) und Logistikobjekte, konzen-

trieren. „E-Commerce ist einer der die

Immobilienbranche prägenden Trends

schlechthin“, so Bofinger. Durch Portfolio

umschichtungen soll der Logistik- zulas-

ten des Einzelhandelsimmobilienanteils

aufgestockt werden. Interessant findet

Bofinger ferner die Folgen der alternden

Gesellschaft, weshalb er Engagements in

Pflegeheime und altersgerechtes Wohnen

für viel versprechend hält. „Wir investie-

ren auch gezielt in Opportunitäten von

B-Städten wie Dortmund und Erfurt“,

erläutert Bofinger die Strategie.

Auch ausländische Assekuranzen sind

auf demdeutschen Immobilienmarkt recht

aktiv, allen voran die Axa. Einen Großteil

seiner Immobilienanlageaktivitäten – Im-

mobilienportfolio insgesamt: 66 Milliar-

den Euro (Stand: 30. Juni 2016) – steuert

Frankreichs Branchenprimus über seine

Fondstochter Axa Investment Manager.

Das von ihr gemanagte deutsche Immo-

bilienvermögen beträgt etwa drei Milli-

arden Euro. Investments erfolgen in ein

breites Nutzungsspektrum. Den Kern des

Portfolios bilden wie bei vielen Versiche-

rungen Büroinvestments mit annähernd

40 Prozent, es folgt der Einzelhandel mit

20 Prozent. Der Rest verteilt sich auf Logi-

stikobjekte, Hotels, Healthcare-Immobili-

en undWohnungen. „Was die Lage betrifft,

zieht es uns in die großen Städte (Core und

Core-Plus)“, sagt Matthias Leube, Head of

Investment and Transactions Germany bei

AXA Investment Manager – Real Assets.

Dort sei man bereit, sich verstärkt an Pro-

jektentwicklungen zu beteiligen.

Und welche Folgen hat der Brexit für

Immobilieninvestments von Versiche-

rungen? „Der Cashflowdes Vermögens im

Deckungsstock sollte möglichst kongru-

ent zu den finanziellen Verpflichtungen

aus dem Versicherungsgeschäft einer Re-

gion sein“, merkt Meag-Geschäftsführer

Giehr an. Die Immobilieninvestments der

Munich Re Group in Großbritannien ad-

dieren sich deshalb – verglichen mit drei

Milliarden Euro des französischen Versi-

cherers AXA – lediglich auf bescheidene

330 Millionen Euro.

«

Norbert Jumpertz, Staig

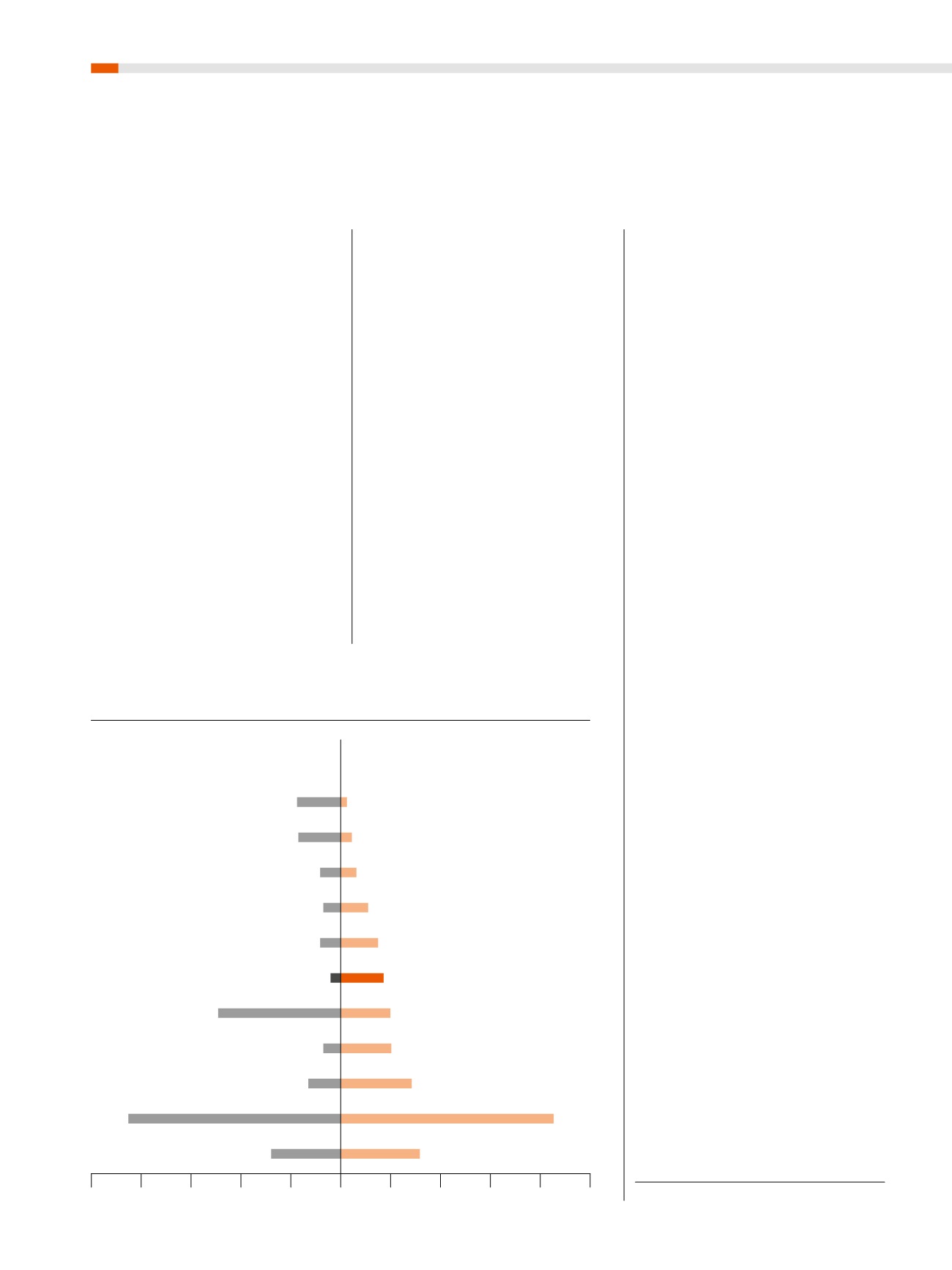

TRANSAKTIONSVOLUMEN NACH KÄUFER- UND VERKÄUFERTYP

Verkäufer

-12.500

-7.500 -5.000 -2.500

0

12.500

7.500

5.000

2.500

Banken

Offene Publikumsfonds

Corporates

Private Investoren

Private Equity/Hedge Fonds

Versicherungen

Entwickler

Spezialfonds

Immobilien AGs/REITs

Asset/Fonds Manager

andere

**

Käufer

10.000

-10.000

Transaktionsvolumen

(Büroimmobilien)

in Deutschland

*

;

Top-10-Akteure

in Millionen Euro

*Zeitraum: 2015 Q1 - 2016 Q2

**andere: Geschlossene Fonds,

Pensionskassen, Immobilienunter-

nehmen, Öffentliche Verwaltung,

Gemeinnützige Organisationen

Stand: Juli 2016

Quelle: JLL

Mio. Euro