67

4|2019

Bilanz- und Steuerwissen –

Aktuelles aus den Prüfungsorganisationen des GdW

Tax-Compliance-Management-System:

Wo steht die Praxis nach über zwei Jahren?

Seit über zwei Jahren steht das Thema Tax-Compliance-Management-System (TaxCMS) ganz oben auf der

Agenda der Unternehmens-Compliance. Initialzündung war am 23. Mai 2016 die Veröffentlichung eines

Schreibens des Bundesministeriums für Finanzen (BMF) zur Ergänzung des Anwendungserlasses zur

Abgabenordnung zu § 153 AO. Doch was hat sich in der bisherigen Zeit getan? Was kann man daraus lernen?

Im BMF-Schreiben vom 23. Mai 2016 heißt es in

Tz. 2.6 u. a. „Hat der Steuerpflichtige ein innerbe-

triebliches Kontrollsystem eingerichtet, das der

Erfüllung der steuerlichen Pflichten dient, kann

dies ggf. ein Indiz darstellen, das gegen das Vor-

liegen eines Vorsatzes oder der Leichtfertigkeit

sprechen kann, jedoch befreit dies nicht von einer

Prof. Dr. Michael Pannen

VdW Rheinland Westfalen

Steuerabteilung

Düsseldorf

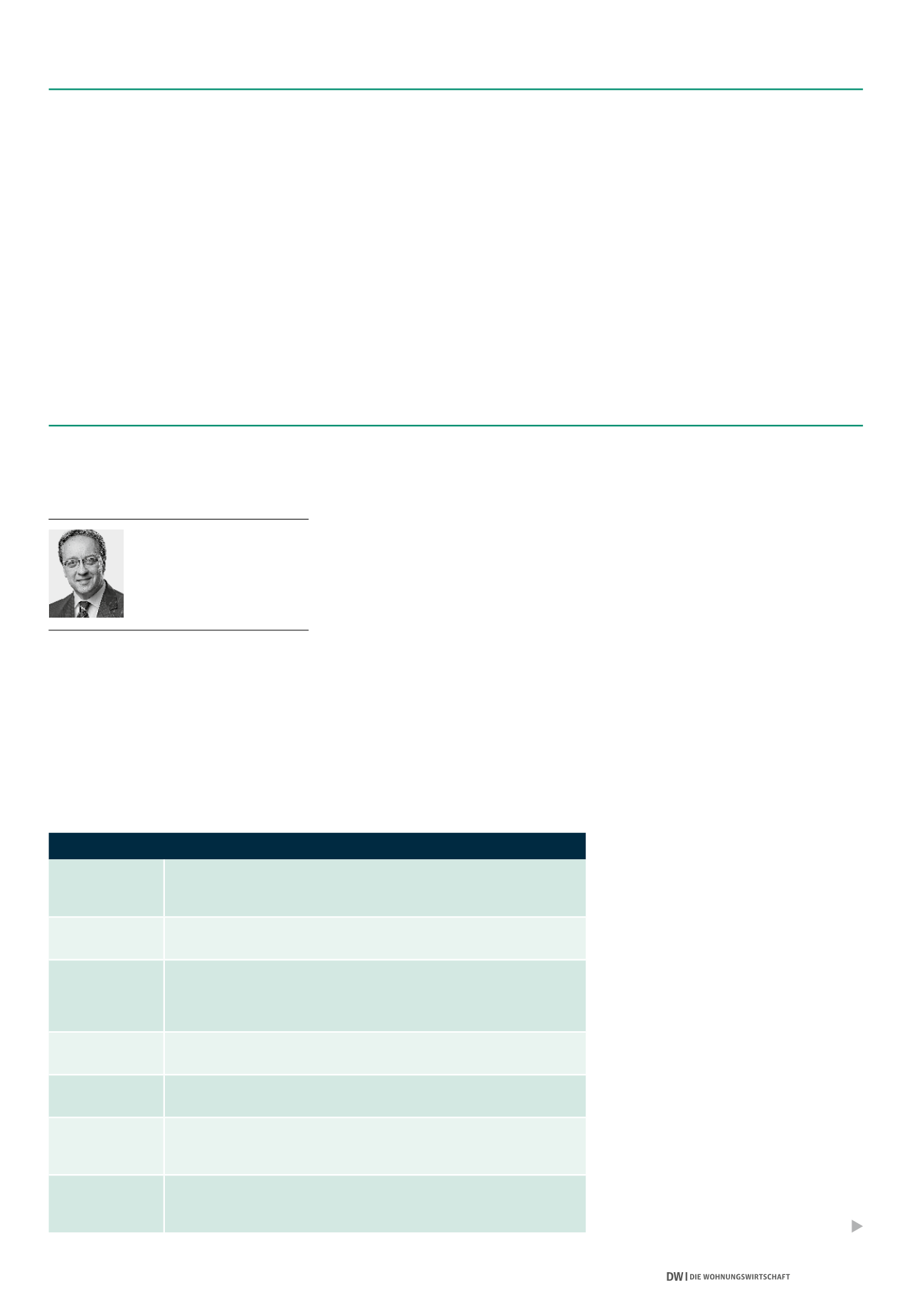

ABB. 1: GRUNDELEMENTE EINES TAXCMS

Kultur

Unternehmen bringt schlüssig und glaubhaft zum Ausdruck, dass „die Einhal-

tung steuerlicher Vorschriften wichtig ist, Verstöße nicht geduldet werden und

Zuwiderhandlungen unternehmensintern sanktioniert werden“.

Ziele

Abgeleitet aus allg. Unternehmenszielen und steuerlicher Situation: Festlegung

klarer und konsistenter Ziele des TaxCMS und Dokumentation der Festlegung

Organisation

Rollen, Verantwortlichkeiten und die zugehörige Ablauforganisation für Tax

Compliance werden definiert. Aufgaben, Verantwortlichkeiten, Prozesse,

Informationsketten und Schnittstellen werden eindeutig, umfassend und wider-

spruchsfrei geregelt.

Risiken

Identifikation und Analyse der Risiken: Klassifizierung der Risiken, Bewertung

Eintrittswahrscheinlichkeit und Folgen, Gewichtung der Risiken

Programm

Prozessbeschreibungen und daran angeknüpfte präventive und/oder detektive

Maßnahmen, die den Steuerrisiken entgegenwirken.

Kommunikation

Information über Aufgaben, Rollen und Verantwortlichkeiten sowie Organisa-

tion der Berichterstattung und der Kommunikation von Änderungen und neu

auftretenden Risiken

Überwachung und

Verbesserung

Überwachung hat in geeigneter Weise zu erfolgen, im Regelfall mittels eines

Plans und entsprechender Kontrollen. Dies umfasst auch die Sicherstellung von

Fortbildungsmaßnahmen.

Quelle: GdW

Prüfung des jeweiligen Einzelfalls.“

1

Allein der Ti-

tel des BMF-Schreibens („Details zur Abgrenzung

der Anzeige und Berichtigungspflicht nach § 153

AO von einer strafbefreienden Selbstanzeige bei

Steuerhinterziehung (§§ 370, 371 AO)“) legte die

Sensibilität des Themas offen: Kann es sein, dass ein

Fehler bei der Erfüllung steuerlicher Pflichten (kon-

kret: fehlerhafte Abgabe einer Steuererklärung)

im Nachhinein strafrechtliche Relevanz hat? Wird

bei der Feststellung eines Mehrergebnisses bzw.

einer zusätzlichen Steuerzahlung imRahmen einer

Betriebsprüfung gleich ein Strafverfahren eröffnet?

Vorab: Das Handeln der Geschäftsleitung und der

für die Erfüllung steuerlicher Pflichten zuständi-

gen Mitarbeiter in Wohnungsunternehmen (Ka-

pitalgesellschaften und Genossenschaften) liegt

grundsätzlich fernab einer strafrechtlichen Rele-

vanz. Das Problem resultiert aus erforderlichen

Berichtigungen durch den Steuerpflichtigen bzw.

aufgedeckten Fehlern durch einen Betriebsprüfer

im Nachhinein. Denn bei derartigen Fehleraufde-

ckungen stellen sich leider in der Praxis häufig

folgende Fragen:

• Seit wann ist der Fehler bekannt? Hat man also

evtl. nicht rechtzeitig mit einer Berichtigung

reagiert?

• Oder: Hätte das Unternehmen den Fehler

nicht schon vorher erkennen müssen? Diese

Frage stellt sich gerade bei steuerlichen Re-

gelungen, die immobilienspezifische Tätigkei-

ten betreffen (z. B. Umsatzsteuerfreiheit der

Vermietung, gewerbesteuerliche erweiterte

Grundbesitzkürzung). Hier stellt die Finanzver-

waltung regelmäßig höhere Anforderungen an

den erforderlichen Wissensstand als bei nicht

immobilienspezifischen Regelungen.

Die Vergangenheit zeigte, dass auch die Finanz-

verwaltung unsicher wurde. Es wurde auch bei

relativ geringen Sachverhalten bzw. Beträgen

vorsorglich die Bußgeld- und Strafsachenstelle

eingeschaltet. Die Literatur sprach von der „Kri-

minalisierung des Besteuerungsverfahrens“.

2

Das o. g. BMF-Schreiben versucht nun die regu-

läre Berichtigung oder Fehleraufdeckung von

strafrelevanten (bedingt) vorsätzlichen Steuer-

verkürzungen abzugrenzen. Das zentrale Abgren-

zungsmerkmal ist hierbei das Vorliegen eines in-

nerbetrieblichen Kontrollsystems für Steuern. Die

weiteren Schritte sind bekannt. Das Institut der

Wirtschaftsprüfer (IDW) veröffentlichte am