MARKT UND MANAGEMENT

70

6|2019

Falls die Unternehmereigenschaft einer Gesell-

schaft zu verneinen ist, sind Empfänger der be-

zogenen (Eingangs-)Leistungen unmittelbar die

Gesellschafter. Bei einer vereinbarten Kosten-

umlage handelt es sich lediglich um den internen

Ausgleich zwischen den Gesellschaftern.

Beauftragt die Gesellschaft – abweichend zu

den obigen Ausführungen – selber Leistungen

in eigenem Namen und für eigene Rechnung,

die entweder reflexartig in die Grundstücke der

Gesellschafter oder in die öffentlichen Flächen

eingehen, ist hierin grundsätzlich ein nachhalti-

ges Tätigwerden der Gesellschaft zu sehen, mit

der Folge, dass die Unternehmereigenschaft der

Gesellschaft zu bejahen ist. Eine Kostenteilung

dergestalt, dass die Gesellschafter die auf Ge-

sellschaftsebene entstehenden Aufwendungen

finanziell ausgleichen, führt umsatzsteuerrecht-

lich dann zur Entgeltlichkeit (ggf. als sog. Entgelt

von dritter Seite). Folge ist dann, dass ein entgelt-

licher Leistungsaustausch auch im Verhältnis zu

den Gesellschaftern anzunehmen ist. Die Bezeich-

nung von Ausgleichszahlungen als Kosten- oder

Gesellschafterbeitrag überwindet dabei nicht die

Qualifizierung der Entgeltlichkeit.

Im Ergebnis wäre dann die Planungs- und Er-

schließungsleistung der Erschließungsgesell-

schaft gegenüber ihren Gesellschaftern umsatz-

steuerpflichtig und es bestünde entsprechend

für Eingangsleistungen eine Berechtigung zum

Vorsteuerabzug. Die Gesellschaft hätte gegen-

über den Kooperationspartnern als Leistungs-

empfänger jeweils gesondert eine Rechnung über

die empfangene Leistung unter Beachtung der

§§ 14, 14a UStG zu erteilen.

Neben diesem eher formalen Aspekt bzgl. eines

hohen Verwaltungsaufwands einer Außengesell-

schaft (insbesondere Fakturierung mit Umsatz-

steuer, Abgabe von Umsatzsteuererklärungen) ist

jedoch zu berücksichtigen, dass auch die unent-

geltlich gewollte Bereitstellung der Projektsteu-

erung oder anderer Teilleistungen durch einen

Gesellschafter als zusätzliche Gegenleistung zur

Erschließungsleistung der Erschließungsgesell-

schaft zu werten wäre. Insbesondere in Fällen, in

denen ein Beteiligter bedeutende Eigenleistun-

gen (kaufmännischer, vor allem aber technischer

Art) für die Gesellschaft erbringt, entsteht hier-

auf eine Umsatzsteuer. Dies wird dann besonders

bei fehlendem Vorsteuerabzug, insbesondere bei

späterer Wohnbebauung, zu einem echten um-

satzsteuerlichen Nachteil.

Fazit

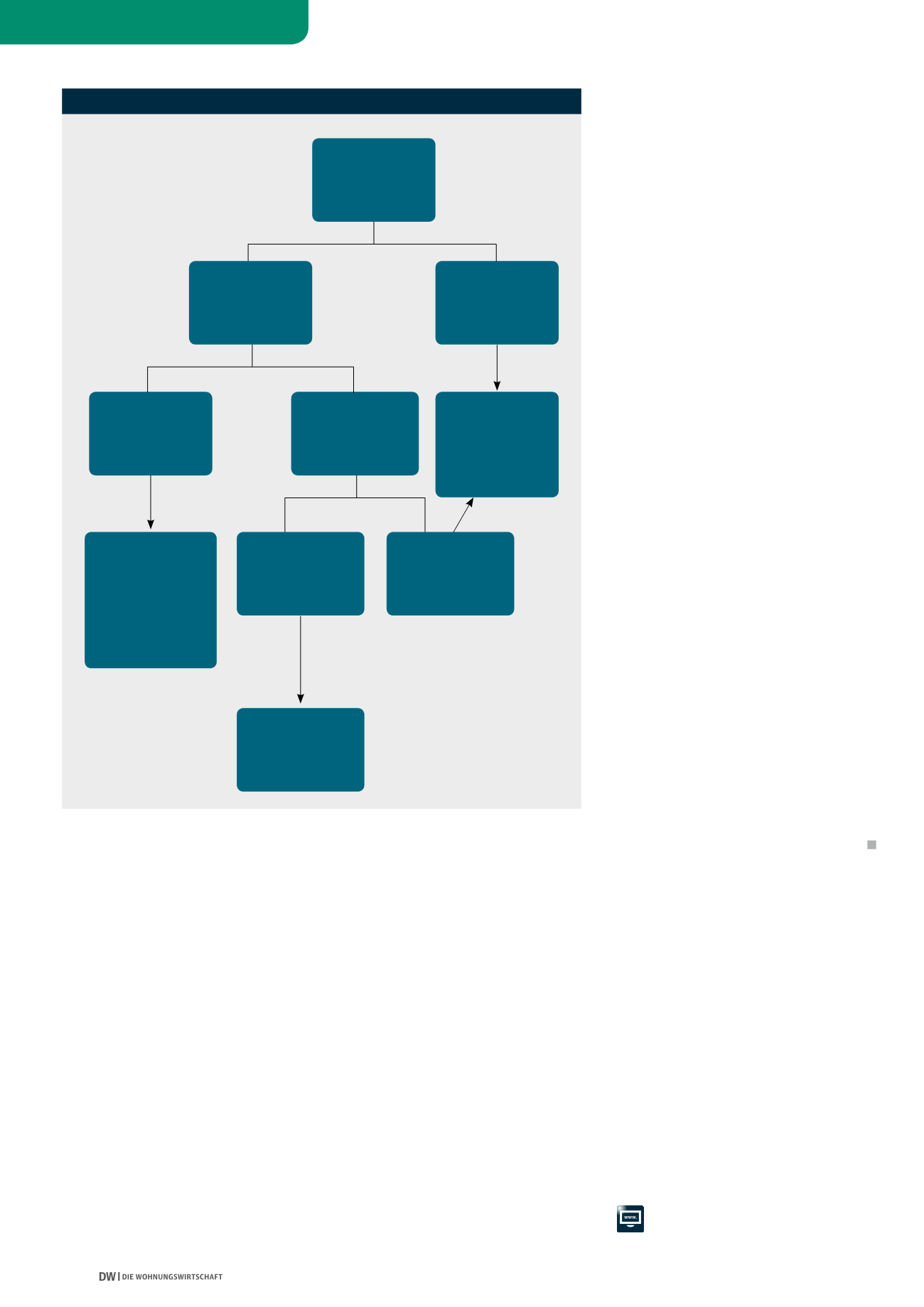

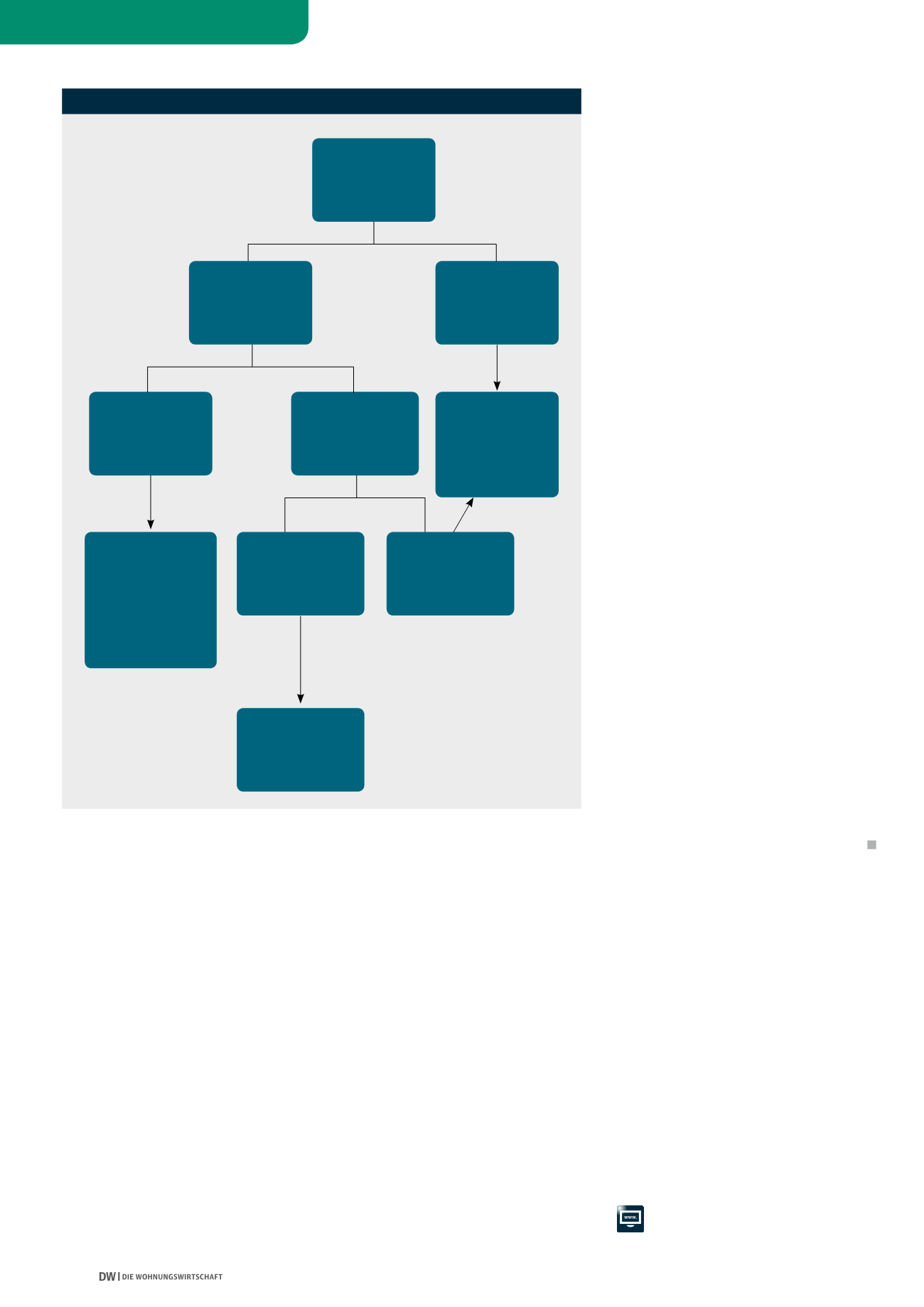

Um unerwartete formelle, aber auch materielle

ertrag- und umsatzsteuerliche Konsequenzen zu

vermeiden, sollten die Vertrags- und Leistungs-

strukturen im Vorfeld derartiger Erschließungs-

kooperationen steuerlich analysiert werden. Als

grobe Richtschnur kann eine Übersicht dienen,

wie sie in der obenstehenden Abbildung darge-

stellt ist.

Um sowohl eine ertrag- als auch eine umsatzsteu-

erliche Existenz der Kooperation als Gesellschaft

und damit eine Einstufung der Beteiligung als ggf.

schädliche Beteiligung zu vermeiden, sollte also

eine Einkünfteerzielung durch die Gesellschaft

und (umsatzsteuerlich) selbst eine Beauftragung

von Leistungen durch die Gesellschaft vermieden

werden.

Bei den regionalen Prüfungsverbänden der Woh-

nungs- und Immobilienwirtschaft und ihren na-

hestehenden Wirtschaftsprüfungsgesellschaften

stehen Ihnen erfahrene Spezialisten zur Verfü-

gung. Sie beraten Sie gern bei Fragen der steuer-

lichen Abgrenzung.

1

Vgl. dazu BFH, Urteil vom 21. April 2009 – II R 26/07 –,

BFHE 225, 94, BStBl II 2009, 602.

2

Vgl. Lüer in: Lippross/Seibel: Basiskommentar Steuer-

recht, 97. Lieferung, § 2 EStG; BFH, Urteil vom 14. April

2005 – XI R 82/03 –, BFHE 210, 241, BStBl II 2005, 752.

3

BFH, Beschluss vom 25. September 2018, GrS 2/16,

DStR 2019, S. 672.

4

Vgl. Abschn. 2.1 Abs. 5 S. 1 UStAE.

5

Vgl. auch Rau/Dürrwächter: UStG-Kommentar, Loseblatt,

§ 2 UStG, Rz. 497.

Weitere Informationen:

Neubau und Sanierung

Energie und Technik

Rechtssprechung

Haufe Gruppe

Markt undManagement

Stadtbauund Stadtentwicklung

VERTRAGS- UND LEISTUNGSSTRUKTUREN

Gesellschaft im

Sinne BGB?

nein

Gesellschaft

mit

Einkünfte

erzielungsabsicht

Gesellschaft

ohne

Einkünfte

erzielungsabsicht

ertragsteuerlich

irrelevant;

umsatzsteuerlich

Unternehmer

ertragsteuerlich und

umsatzsteuerlich

irrelevant, d.h.

direkte Zurechnung

zu Partnern

ja

Beauftragung von

Leistungen

durch

Gesellschaft

Beauftragung von

Leistungen

durch

Gesellschafter

ertrag- und umsatz-

steuerlich relevant,

d.h. Steuererklä-

rungspflicht und ggf.

schädlich für erwei-

terte Kürzung bzw.

partielle Steuerpflicht