MARKT UND MANAGEMENT

62

12|2018

Bilanz- und Steuerwissen –

Aktuelles aus den Prüfungsorganisationen des GdW

Unternehmensbewertung (Teil 2):

Besonderheiten bei Wohnungsunternehmen

Ob für die Rechnungslegung, für eine Kreditwürdigkeitsprüfung oder bei einer Änderung der Eigentums-

verhältnisse, die Gründe für Unternehmensbewertungen sind vielfältig. Die Prognoserechnung bildet –

wie in Teil 1 der Serie herausgearbeitet – i. d. R. die Grundlage für die Unternehmensbewertung.

Teil 2 behandelt die Kapitalisierung der Ertrags- bzw. Zahlungsüberschüsse und die Plausibilisierung

des rechnerisch ermittelten Unternehmenswertes anhand vergleichender Marktpreise.

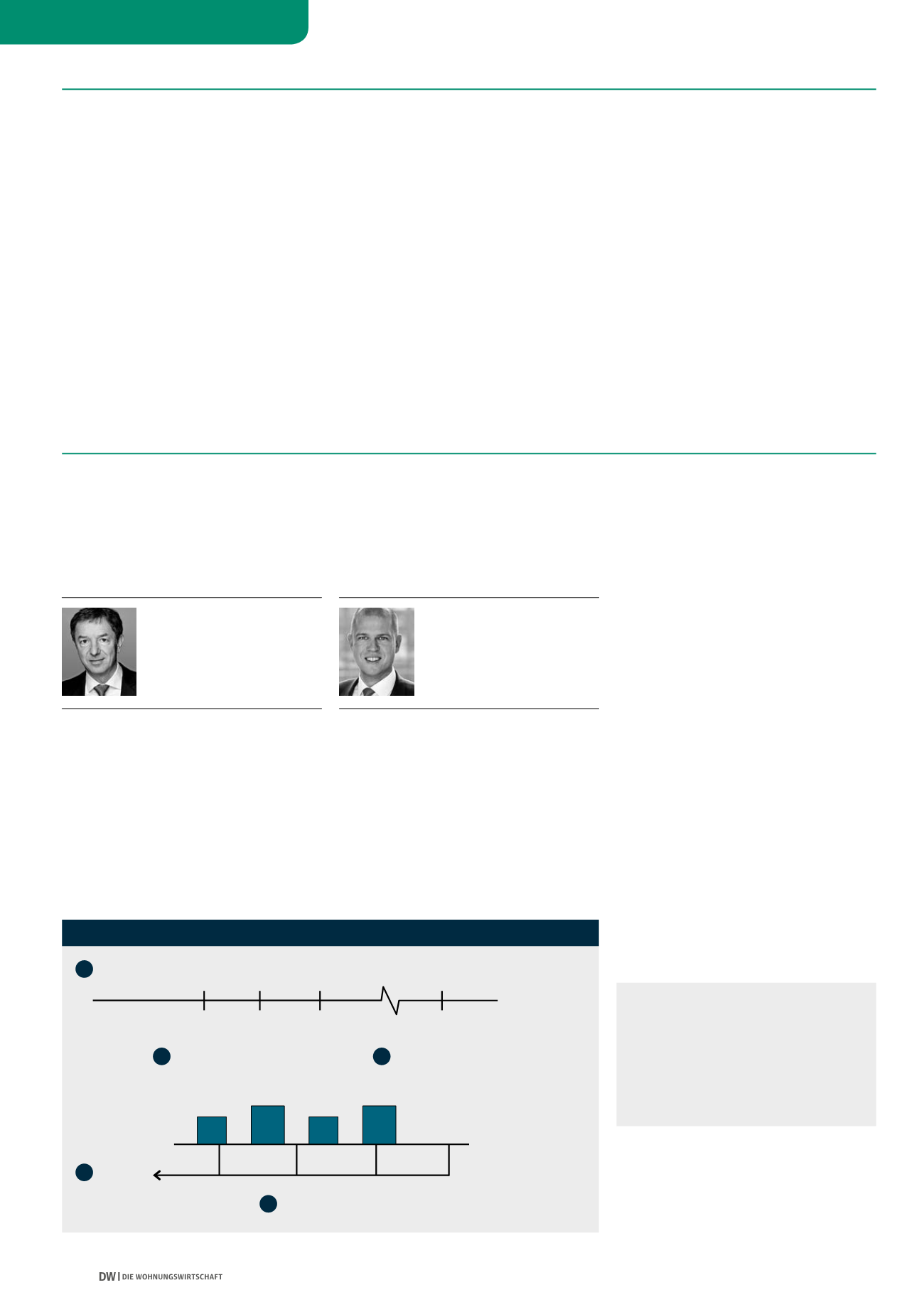

Der bei einer Unternehmensbewertung ermittel-

te Wert ist stets eine stichtagsbezogene Größe.

Maßgeblich hierfür sind die Verhältnisse und Er-

kenntnisse zum festgelegten Bewertungsstich-

tag. Um den Unternehmenswert zu bestimmen,

sind die erwarteten zukünftigen Ertrags- bzw.

Zahlungsüberschüsse des Prognosezeitraums

mit dem Kapitalisierungszinssatz auf den Bewer-

tungsstichtag zu diskontieren (siehe Abbildung

unten).

Durch die Kapitalisierungwerden die Erwartungen

aus demzu bewertenden Unternehmenmit denen

einer Alternativinvestition, z.B. einer langfristi-

gen und sicheren Anlage am Kapitalmarkt, zum

Bewertungsstichtag verglichen. Der Kapitalisie-

rungszinssatz gibt demzufolge an, welche Ver-

zinsung aus dem zu bewertenden Unternehmen

mindestens erzielt werden muss, damit der In-

vestor nicht schlechter gestellt ist als bei einer

fiktiven Alternativinvestition.

Der Kapitalisierungszinssatz setzt sich nach der

gängigen Bewertungspraxis und dem vom IDW

definierten Standard aus einem risikolosen Zins-

satz (Basiszinssatz) zuzüglich einer individuell

gewichteten Marktrisikoprämie (abzüglich ei-

nes Nachhaltigkeitsabschlags zur Ermittlung der

ewigen Rente) zusammen. Das in Theorie und

Praxis gebräuchlichste Modell zur Ableitung

eines sachgerechten Kapitalisierungszinssatzes

ist das Capital Asset Pricing Model (CAPM). Die

Rendite wird im Rahmen des CAPM wie folgt

ermittelt:

r

EK

= r

f

+ MRP ×

β

Legende:

r

EK

= Kapitalisierungszinssatz

r

f

= Basiszinssatz

MRP = Marktrisikoprämie

β

= Betafaktor

Nach dem CAPM entsprechen die Opportunitäts-

kosten (Möglichkeit der Alternativanlage) von Ei-

genkapitaltiteln der Rendite risikofreier Anlagen

(rf) zuzüglich einer Risikoprämie (MRP

×

β

).

WP/StB Andreas Pritschet

Mitglied des Vorstands

VdW Bayern, München

WP Christian Gebhardt

Referatsleiter Betriebswirtschaft,

Rechnungslegung und Förderung

GdW

Vorstand GdW Revision AG

Berlin

BEWERTUNGSKONZEPTION: INCOME APPROACH

Vergangenheitsanalyse

Diskontierungszinssatz

Prognose der erwarteten finanziellen

Überschüsse im Detailplanungszeitraum

Prognose des nachhaltigen

finanziellen Überschusses

Finanzielle

Überschüsse

Risikoäquivalente

Rendite der

Alternativanlage

Wesentliche

Einflussgrößen

i.d.R. ewige

Fortführung

t

1

t

2

t

3

t

n

1

4

5

2

3

Unterneh-

menswert

Quelle der Grafiken: GdW