61

12|2018

In der Monographie „Große deutsche Wohnungs-

unternehmen imStresstest – Quantitative Analyse

der Krisensensitivität und Ansätze zur Förderung

von Resilienz“

1

hat der Autor einen spezifischen

wohnungswirtschaftlichen Stresstest aus der

Anwendungspraxis im Finanzsektor abgeleitet.

Mit Hilfe eines selbst entwickelten Planungs-

und Simulationsmodells hat er zwölf reale große

deutscheWohnungsunternehmen abgebildet und

aufgrund ihrer Historie und der Unternehmens-

strategie einen Basisfall über einen langfristigen

Planungszeitraum entwickelt. Im Vergleich dazu

hat er den Einfluss standardisierter Risiken un-

tersucht und die Ergebnisse in Bezug auf die Re-

levanz einzelner Risikofaktoren, die Bedeutung

zweier deterministischer Szenarien und zusätzlich

mit Hilfe zufallserzeugter Szenarien ökonome-

trisch ausgewertet. Messgrößen für die Stress-

empfindlichkeit sind der Unternehmenswert, die

Zahlungsbereitschaft, die Kapitalerhaltung bzw.

Überschuldung und die Kapitalrendite (siehe Ab-

bildungen oben).

Stressszenarien

Im Ergebnis zeigte das Stressszenario A mit der

Abbildung des Entstehens und Platzens einer Im-

mobilienpreisblase die größten Beeinträchtigun-

gen. Bei den Einzelrisiken hatten die Bewertung

(Faktor), die Mieten, der Zins und – im Hinblick

auf die Liquidität – die Beleihungsquote (LTV) die

stärksten Auswirkungen. Bei den untersuchten

Unternehmen stellten sich die imöffentlichen Ei-

gentum als relativ stabil und die börsennotierten

als relativ fragil heraus. Die übrigen Eigentümer-

gruppen lagen dazwischen.

Die relativ großen Unterschiede in den Stress-

auswirkungen zwischen den untersuchten Unter-

nehmen wurden auf ihre Bestimmungsfaktoren

untersucht und daraus Empfehlungen für eine För-

derung der Resilienz abgeleitet. Gleichzeitigwur-

den Zielkonflikte auf Unternehmensebene (z.B.

Resilienz versus Rentabilität) und auf politischer

Ebene (z. B. Stärkung der Ertrags- und Finanzkraft

der Wohnungswirtschaft versus Mieterschutz)

diskutiert. Insgesamt erlaubt die Untersuchung

aus der Sicht eines externen Bilanzlesers die Ge-

winnung genereller Erkenntnisse bezüglich der

Bedeutung undMilderung von Stressfaktoren und

ein Benchmarking der untersuchten Unterneh-

men. ImRahmen der Untersuchung wird gezeigt,

dass die Definition eines Stressereignisses einen

inneren Widerspruch, ein Oxymoron, enthält. Im

Hinblick auf die Forderung nach extremen, d.h.

außerhalb des Erfahrungshorizontes liegenden,

und seltenen, d.h. unwahrscheinlichen, Ereig-

nissen entsteht ein Konflikt mit der Plausibilität.

Fazit

Wie die Aufnahme der Tests imFinanzsektor lehrt,

besteht ein latenter Gegensatz zwischen Relevanz

undAkzeptanz des Tests.Wird das Ereignis als plau-

sibel empfunden, ist aber zuwenig schwerwiegend,

vermittelt es eine trügerische Sicherheit. Erscheint

das Ereignis unplausibel übertrieben, fehlt es am

Umsetzungswillen der Betroffenen für die Konse-

quenzen aus dem Test. Hält man das Ereignis für

unplausibel leicht, tritt eine Beruhigung durch gute

Ergebnisse nicht ein. Vor diesemHintergrund emp-

fiehlt sich – um konkrete Maßnahmen im Rahmen

des unternehmerischen Risikomanagements tref-

fen zu können – vorab ein individueller Stresstest,

der die Insiderkenntnis über spezifische Faktoren

undWirkmechanismen sowie die tatsächliche Risi-

koneigung und -einschätzung abbildet. Dabei wäre

das Unternehmen frei, adäquate Definitionen von

Stressereignissen zu treffen und damit eine höhere

Akzeptanz seiner Adressaten zu erzielen.

1

Veröffentlicht in der wissenschaftlichen Schriftenreihe

der WWU Münster, Reihe IV, Band 11, ISBN 978-3-8405-

0163-0 und im open access unter

urn:nbn:de:hbz:6-91259426803.

Quelle: eigene Darstellung

Quelle: eigene Darstellung

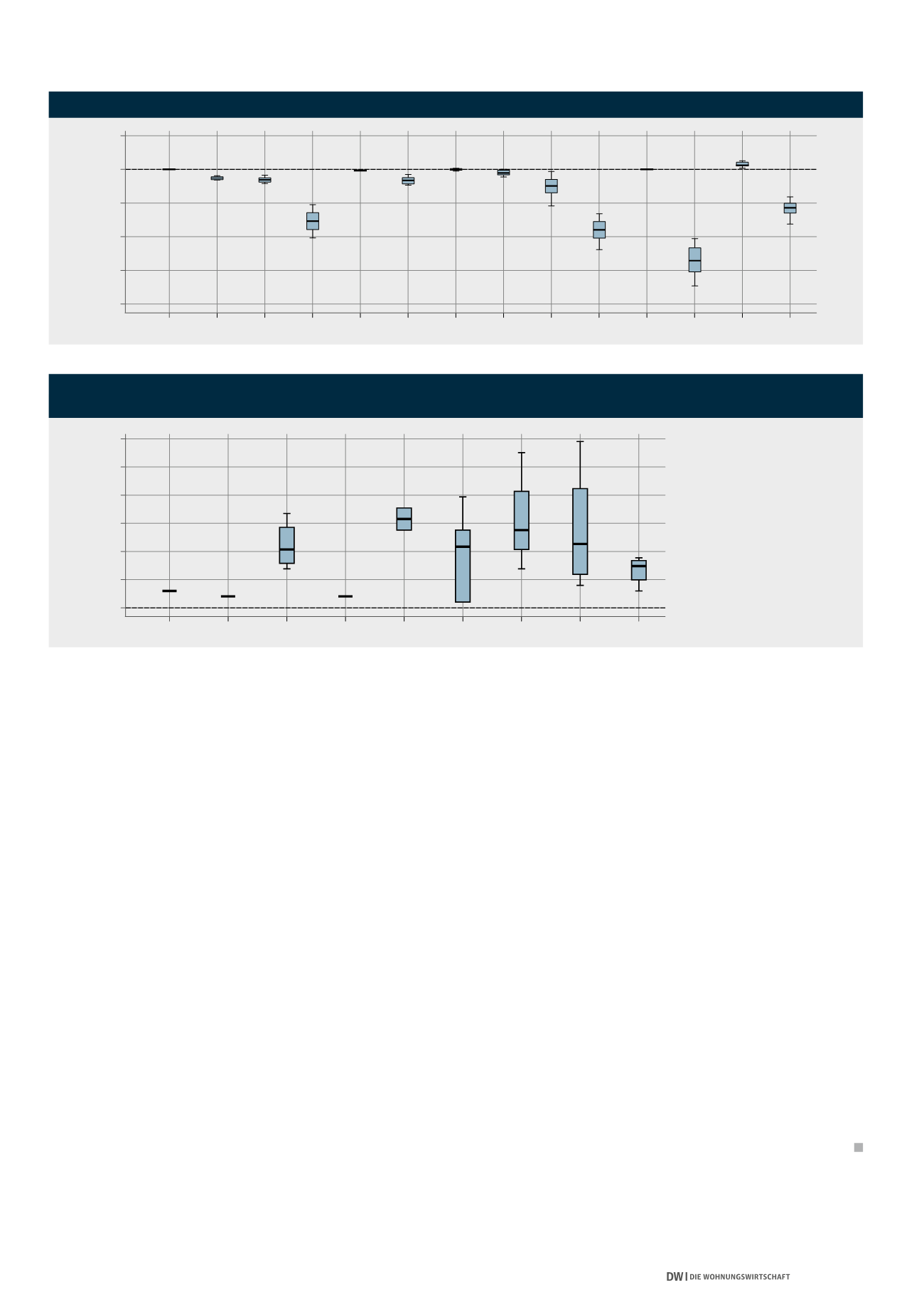

ALLE UNTERNEHMEN: MAX. RELATIVE WERTVERÄNDERUNGEN GGÜ. BASISFALL

(STANDARDISIERT)

, BOXPLOT QUARTILE

20

0

-20

-40

-60

-80

Basis Leerst.

Miete Ausfall

Inst.

Mod.

Verkauf Zins

Faktor

LTV Szen. A Szen. B Sim.

Flukt.

Δ

Unternehmenswert pro m

2

in %

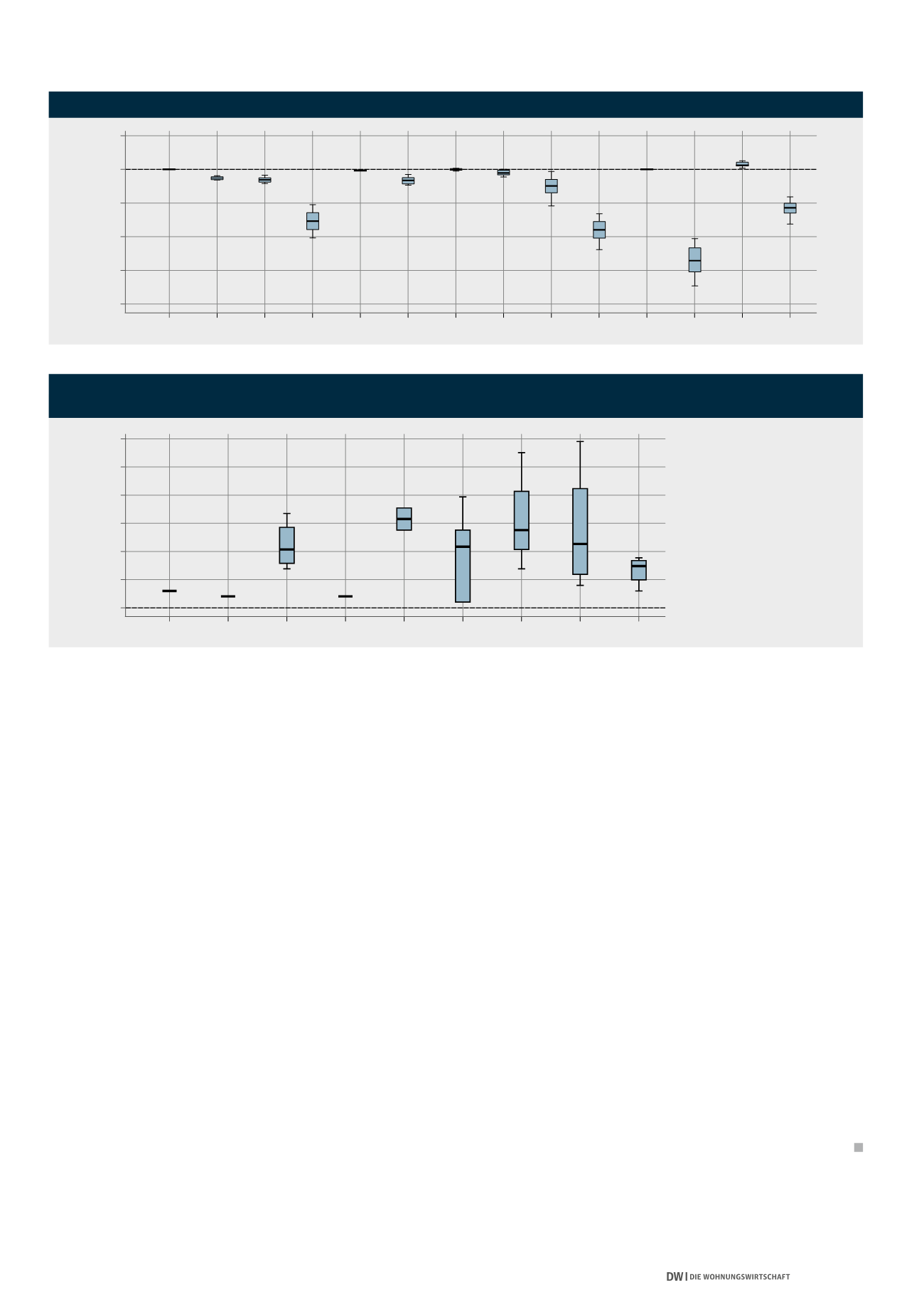

BETROFFENE UNTERNEHMEN: FEHLBEDARF NACH ZIELAUSSCHÜTTUNG PRO STRESSFAKTOR

(STANDARDISIERT)

,

BOXPLOT QUARTILE

Leerst.

Miete

Ausfall

Zins

Faktor

LTV Szen. A Sim.

Flukt.

0,30

0,25

0,20

0,15

0,10

0,05

0,00

Nettokapitaleinzahlung in € pro m

2

Anzahl betroffener Unternehmen

(nach; vor Ausschüttung):

Szenario A (8;6), Bewertung (5;3),

Mietminderung (4;1), Simulation (4;1),

Beleihungsquote (3;1), Zins (2;1),

Leerstand (1;0), Fluktuation (1;0)

sowie Mietausfall (1;0)