22

INVESTMENT & ENTWICKLUNG

I

WOHNINVESTMENT

„Außerdem sind die Preise gerade für

Bestandsobjekte stark gestiegen, die we-

gen ihres Risiko- und Renditeprofils gut

in die Portfoliostruktur großer deutscher

Wohnungsbestandhalter passen“, sagt der

Investmentexperte. Und dies ist nicht die

einzige institutionelle Anlegergruppe, die

Investments in größere Pakete bevorzugt.

Initiatoren Offener Immobilienfonds po-

sitionieren sich verstärkt in diesem Seg-

ment. So legte Union Investment mit ZBI

einen gewichtigenWohnimmobilienfonds

auf (Startvolumen: 620 Millionen Euro).

Ferner lenken Pensionskassen und

Versicherungen, die lange eher Bestän-

de reduziert hatten, mehr Geld in diese

Assetklasse. „Die Allianz hat erst kürz-

lich, unter anderem in Bochum, größere

Wohnungsbestände vonVonovia gekauft“,

weiß Thomas Beyerle, Head of Research

Catella Group. Die Investmentumsätze

bewegten sich auf Spitzenniveau, da Inves

toren bereit seien, Defizite bei Lage und

Zustand zu akzeptieren. Zudem floriere

die Projektentwicklung.

„Der Wohnimmobilienmarkt hat sich

seitens der Anbieter-, aber auch der Nach-

fragergruppen stärker ausdifferenziert“,

sagt Konstantin Lüttger, Head of Resi-

dential Investment bei CBRE. Bei Woh-

nungskonzernen stießen in der Regel erst

Tickets ab einer Größenordnung von 50

Millionen Euro auf Interesse. Unterhalb

dieser Grenze überließen sie häufig lieber

anderen Marktteilnehmern die Initiative.

Das können Akteure sein, die Be-

stände aufkauften und diese weiterentwi-

ckelten, bevor sie für große Wohnungs

bestandshalter vom Volumen her inte-

ressant werden, erklärt Lüttger. In diese

Kategorie ist imPrinzip auch die – seit

I

n den ersten neun Monaten des Jahres

stiegen die Umsätze auf dem Invest-

mentmarkt für Wohnimmobilien im

Einjahresvergleich um 40 Prozent auf

10,9 Milliarden Euro. „Aber die Zahl der

Wohneinheiten pro Transaktion ist rück-

läufig“, hat Konstantin Kortmann, Head

of Residential Investment JLL Germany,

beobachtet. Nur drei Portfolios mit mehr

als 2.500 Wohnungen wurden gehandelt,

2015 waren es dagegen über 20. Während

vor fünf Jahren imSchnitt je Deal 850 Ein-

heiten den Eigentümer wechselten, sind es

inzwischen nur 320.

GROSSE PAKETE SIND MANGELWARE

„Große

Pakete sindMangelware“, stellt Kortmann

fest. Das hat vor allem zwei Gründe: Un-

ter börsennotiertenWohnungskonzernen

gab es eine Übernahmewelle. Vor allem

Branchenprimus Vonovia nutzte sie, um

unter anderem durch den Erwerb von

Gagfah und Conwert seinen Wohnungs-

bestand kräftig aufzustocken. Doch die

Möglichkeit, auf diesem Weg weiter zu

expandieren, ist weitgehend ausgeschöpft.

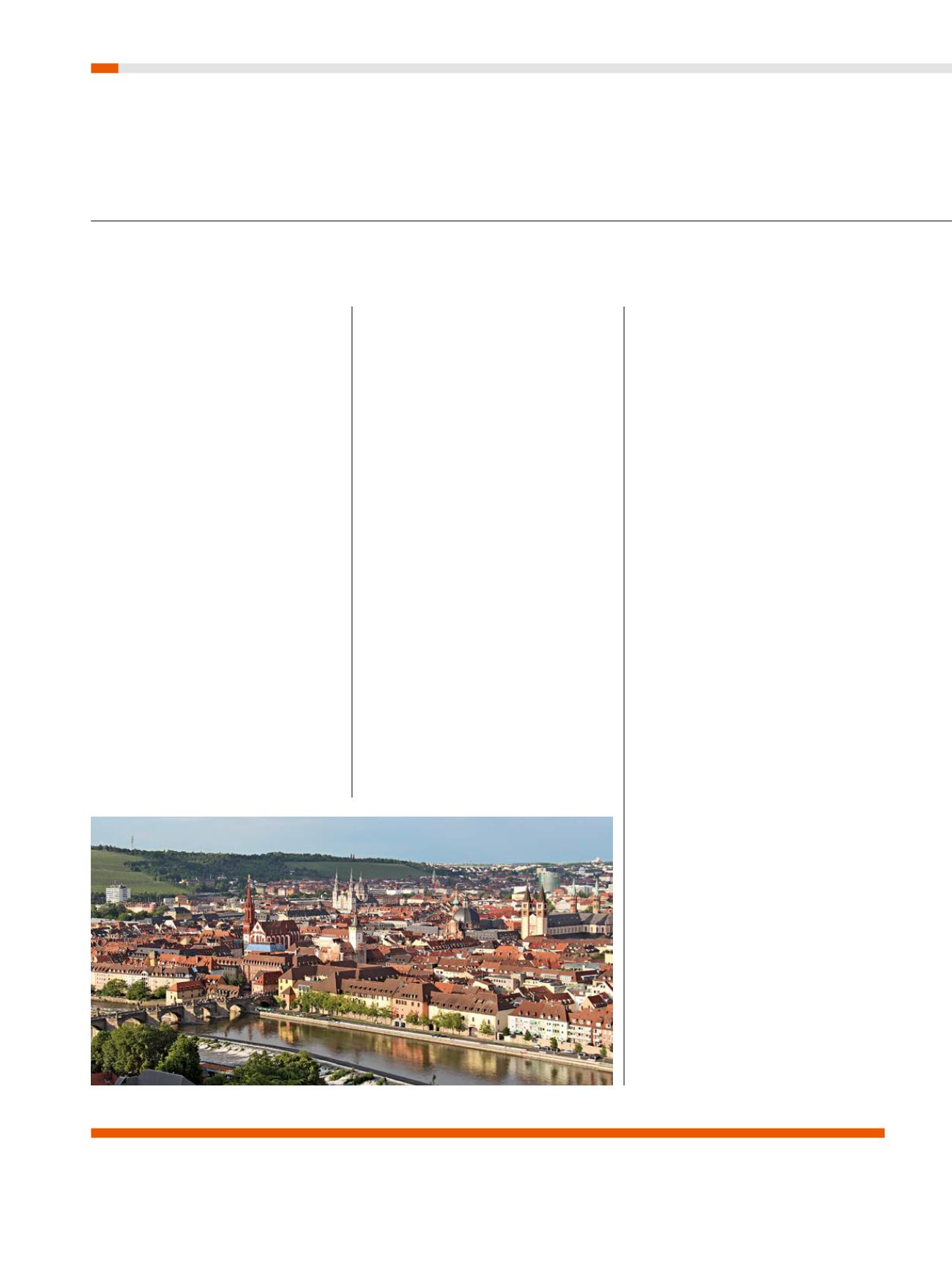

Heiß umkämpftes Pflaster

Wohnimmobilien sind ge

fragt. Zahlreiche Inves

torengruppen tummeln sich

in diesem Segment und ver

stärken ihre Aktivitäten. Das

pusht die Investmentumsätze

und sorgt für eine stärkere

Ausdifferenzierung der Ge

schäftsmodelle von Wohn

immobiliengesellschaften.

»

Foto: Hanjo Tews

SUMMARY

»

In den ersten neun Monaten des Jahres stiegen die Umsätze auf dem Investmentmarkt für Wohnimmobilien im Einjahresvergleich

um 40 Prozent auf 10,9 Milliarden Euro

.

»

Aber die

Zahl der Wohneinheiten pro Transaktion ist rückläufig

: Während vor fünf Jahren im Schnitt

je Deal 850 Einheiten den Eigentümer wechselten, sind es inzwischen nur 320.

»

Der Wohnimmobilienmarkt hat sich

stärker ausdifferenziert

.

Gefragt sind wachstumsstarke

B-Städte im süddeutschen Raum

wie Ludwigshafen, Karlsruhe oder

Würzburg (im Bild).